Haftalık On-Chain Değerlendirmesi Hafta 44, 2021

Tüm zamanların rekorunu kırdıktan sonra Ekim sonu itibariyle Bitcoin $58208 ve $63698 aralığında bir konsolidasyon periyodu geçirdi. Piyasanın bu hafta yavaşlamasıyla birlikte Bitcoin’in sadece Ekim ayında %40 artmasının arkasında yatan makro on chain verilerini inceleyelim.

Geçtiğimiz hafta rekor kıran sadece Bitcoin değildi, Ethereum da 12 Mayıstaki $4362 olan önceki rekorunu kırarak $4455 ile kendi rekorunu tazelemiş oldu.

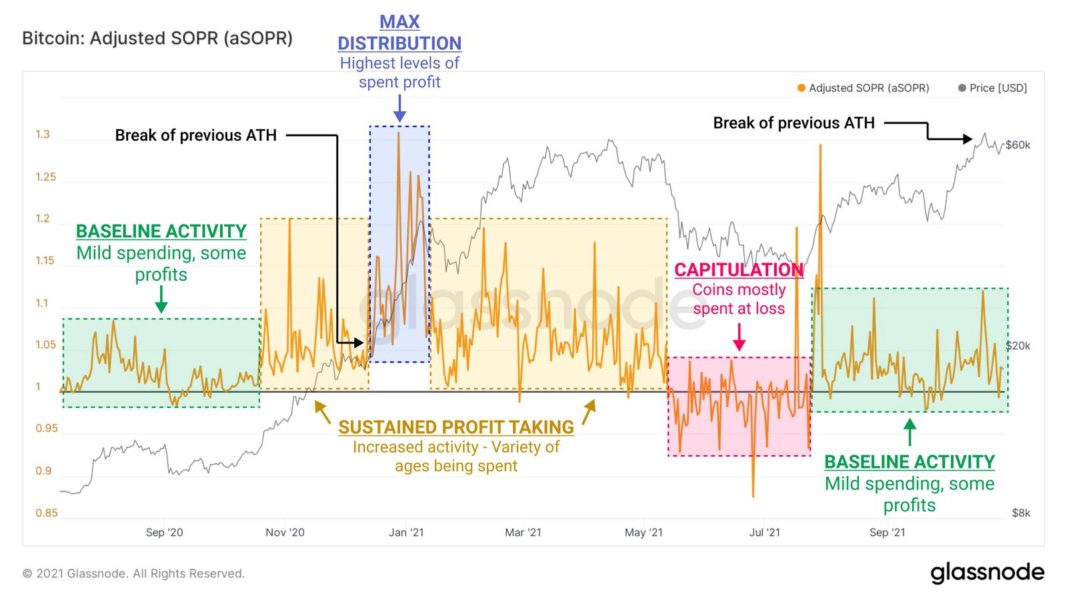

Fiyat yeni zirveleri gördüğünde coin sahiplerinin kâr alım davranışları bize piyasanın gidişatı hakkında çok güzel fikir verir.

Bu davranışları araştırmak için geçmişte kâr alımlarını görebileceğimiz SOPR grafiğine bakabiliriz.

Güncel SOPR verisine baktığımızda bulunduğumuz seviyelerin piyasanın normalleri çerçevesinde olduğunu görüyoruz (Baseline Activity).

Bu seviyeyi Bitcoin kendi zirvesini geçtiğimiz hafta yaptığını düşündüğümüzde bir boğa sinyali olarak değerlendirebiliriz.

Bu grafik bize rekora rağmen coin sahiplerinin henüz agresif bir şekilde kâr satışı yapmaya başlamadığını ve daha yüksek fiyatları beklediğini gösteriyor.

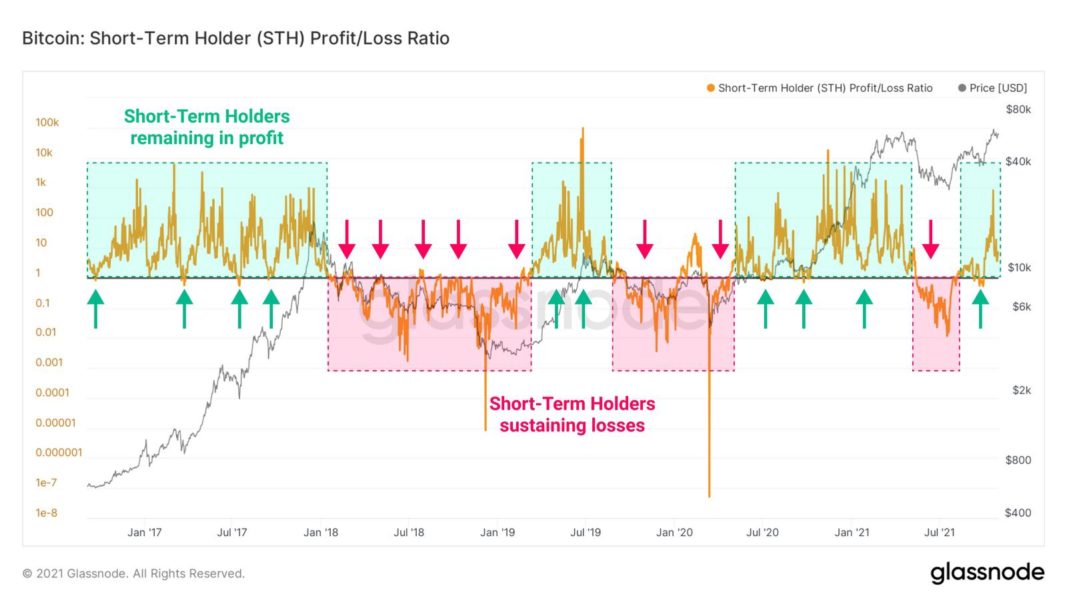

Genelde yükselişler ile Long Term Holder’ları (LTH) ilişkilendiririz fakat kısa vadeye baktığımızda Short Term Holder’ların davranışları da güncel koşulların devamı için yararlı fikir verir.

Short Term Holder’ların (STH) Kâr/Zarar grafiğine baktığımızda 1’in üstündeki yeşil bölgeler bize fiyatın STH’ların maliyet bölgesinin üstünde ve yeni coin sahiplerinin bile başa baş veya kârda olduğunu gösterir.

Aynı şekilde 1’in altındaki kırmızı bölgede STH’ların maliyetlerinin fiyatın üstünde kaldığı ve zarar taşıdıkları bölgeler olarak karşımıza çıkıyor.

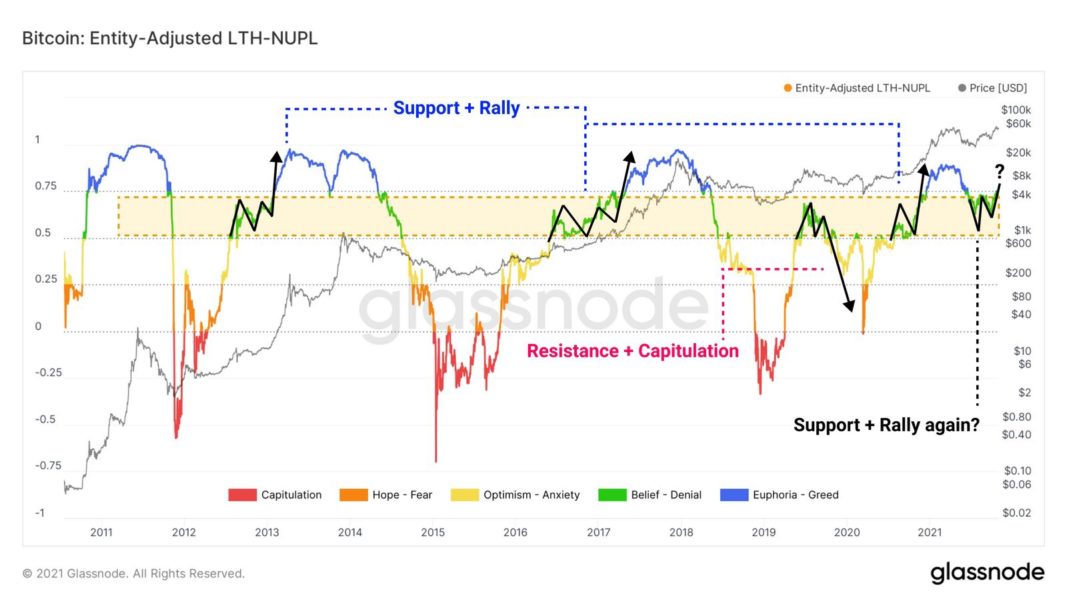

Realize edilmemiş kâr/zarar tarafına baktığımızda ise LTH’ların geçmişte %50 ile %75 arasında kârlılığa sahip olduğu bölgelerden yukarı yönlü çıkışları genelde takip eden haftalar veya aylarda fiyatlar yükselişe geçmiş olarak görüyoruz (yukarı yönlü siyah oklar).

Bu senaryo 2013–14 yıllarında ve 2017 yılında başarılı bir şekilde çalışmış ancak 2019 yılında LTH’lar ellerindeki arzı tutmadıkları için çalışmamıştı.

Günümüz itibariyle koridorun üstüne yakın bir bölgedeyiz ve böylelikle olası bir çıkışta fiyatların tekrar yükselmesini beklemek çok yanlış olmayacaktır.

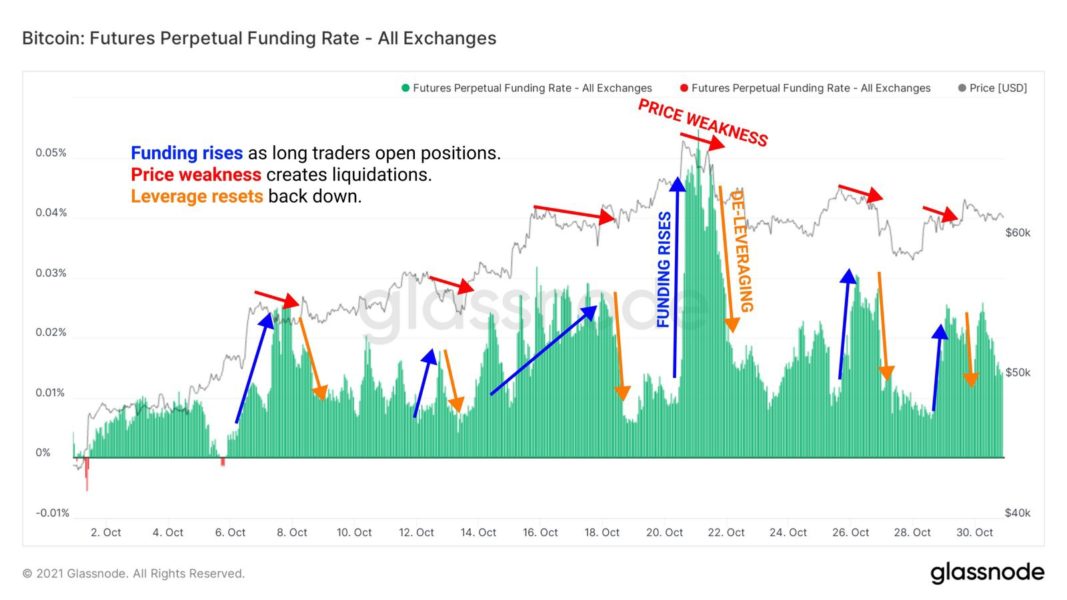

Bitcoin ETF’inin onaylanmasıyla birlikte gelen rekor ardından vadeli piyasa bir hayli hareketli bir hafta geçirdi.

ETF’in genelensel piyasalarda süreli vadeli kontratlar ile işlemlere başlamasına rağmen süresiz vadeli kontratlarda (perpetual) da fonlama oranlarında hareketlenmeler gördük.

Bir süredir piyasada hakim olan pozitif fonlama oranları bize long pozisyonda olan yatırımcıların short pozisyonda olanlara kârşı pozisyonlarını taşımak için premium ödemeye devam ettiklerini göstermekte.

Fonlama oranları ve fiyatın gidişatı arasındaki farklar özellikle de açık pozisyon sayısı yüksek olduğunda yatırımcıların daha yüksek risk taşıdığı olarak yorumlanır.

- Fonlama pozitifken fiyat artmaya devam ediyorsa bu durum kendi içerisinde tutarlıdır ve yatırımcılar buna göre risk almaktalardır.

- Fonlama pozitif ancak fiyat yatay veya aşağı yönlü hareket ediyorsa long pozisyon taşıyan yatırımcılar likidasyon tehlikesi taşırlar.

Vadeli kontratların fonlama oranları grafiğine baktığımızda fonlama oranlarının arttığı tarihler sonrası (mavi oklar) fiyat düşüşüne istinaden (kırmızı oklar) yatırımcıların terste kalmalarıyla birlikte pozisyonların likide olmasını görüyoruz (turuncu oklar).

Güncel senaryoda fonlama oranları fiyat ile birlikte düşmekteler ve bu da bize yatırımcıları daha dikkatli bir şekilde pozisyon aldıklarını ve piyasanın geneli için daha iyi bir gidişat olduğunu gösteriyor.

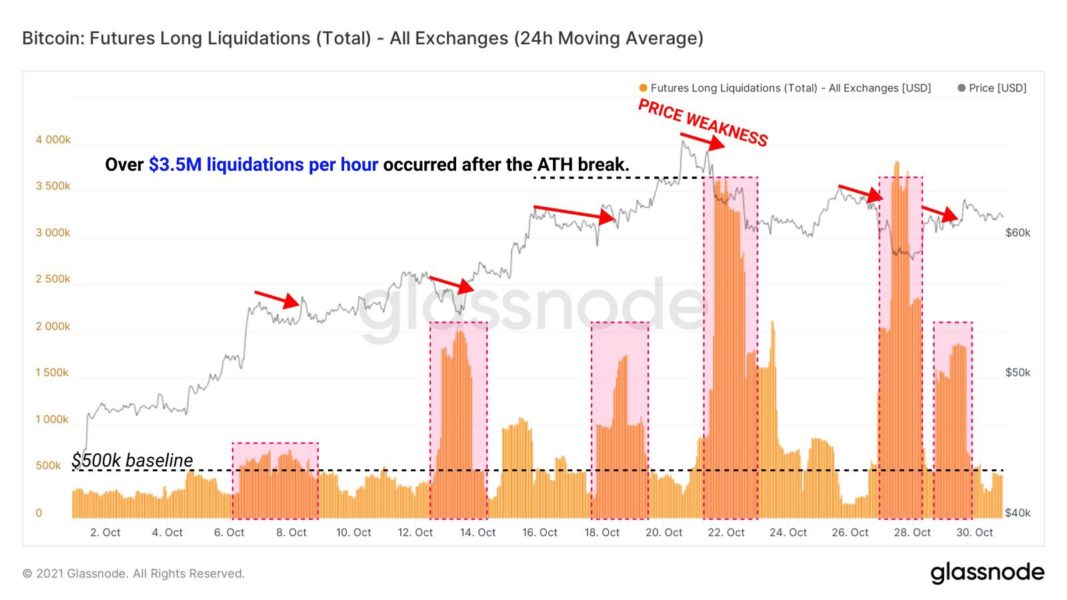

Yüksek miktarda long pozisyon likidasyonu, genelde yüksek pozitif fonlama ile fiyat yatay veya düşüşe geçtiğinde gerçekleşir, aynı şekilde yüksek miktarda short likidasyonu ise yüksek negatif fonlama oranlarının yine fiyat yatay veya yükselişe geçmesi ile görülür.

Vadeli kontratlarda long likidasyonları grafiğine baktığımızda bir önceki grafikteki aynı kırmızı oklar aynı yerde iken (düşen fiyat hareketleri) takip eden likidasyonları görüyoruz.

Bitcoin ATH yaptığında (21–22 Ekim) sonrasında düşüşe istinaden $3.5M seviyesinde likidasyon gerçekleşti.

Yukarıdaki analize istinaden grafiğe baktığımızda geçtiğimiz haftada likidasyonların azaldığını görüyoruz, bu da bize gösteriyor ki yatırımcılar long pozisyonlarını eskisi kadar agresif açmaktan vaz geçiyorlar.

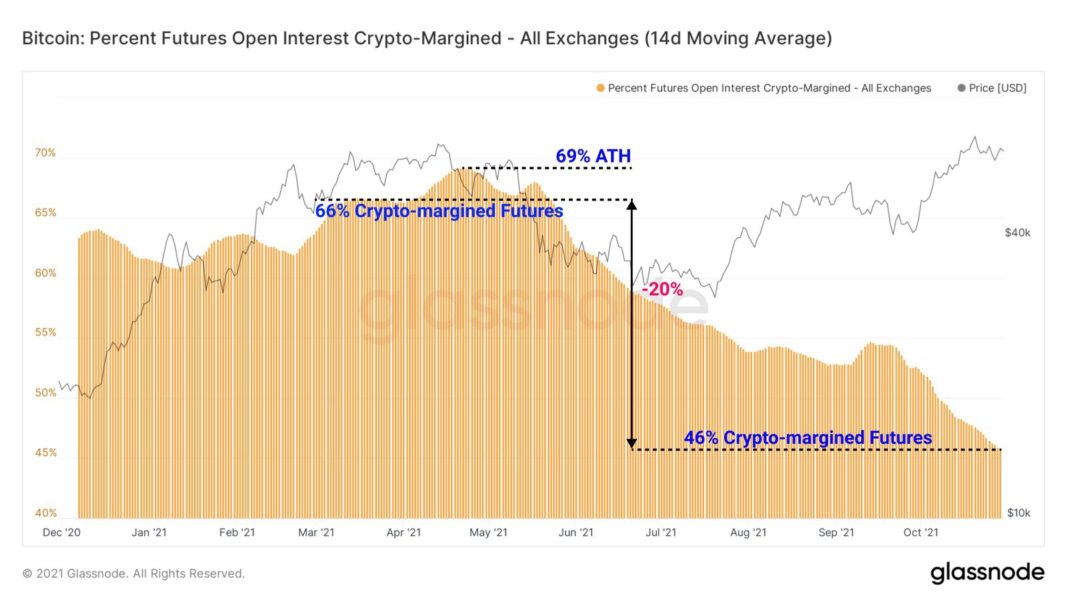

Vadeli kontratlar temelde 2 türde teminatlandırılır:

1) Nakit para teminatlı kontratlar (kriptoda) genelde stablecoinler ile teminatlandırılır.

2) Coin ile teminatlı kontratlar ise teminatı verilen varlığın oynamasından da etkilenebileceği için daha fazla risk taşırlar.

Coin teminatlı vadeli kontratlarda alınan pozisyon (long veya short) ve teminatın kendisi değer kaybettiğinde likidasyon nakit teminatlı kontratlara göre daha agresiftir ancak aynı şekilde ters durumda ise kazanç daha yüksek olabilecektir.

Vadeli kontratların teminatlarının dağılımına baktığımızda 2021 bahar aylarından günümüze coin teminatlı kontratların oranının yaklaşık %20 azaldığını görüyoruz bu da bize yatırımcıların risk alırken piyasanın oynaklığından etkilenmesinin azaldığı anlamına geliyor.

Bitcoin ağındaki arz dinamiklerine baktığımızda ise ağ değerlemesini on chain olarak görece gerçeğe en yakın gösteren bir metrik olan Realized Value to Transaction Ratio (RVT) bize bulunduğumuz hafta itibariyle tüm zamanların en düşük seviyelerinde olduğumuzu gösteriyor.

RVT grafiğinde:

– Düşük RVT değerleri bize transfer edilen coinlerin USD cinsinden ederinin, yani ağ kullanımının ağın genelinde realize edilmiş (maliyet hesabı) fiyata göre büyük kaldığını gösterir.

Bu durum genelde boğa sinyali olarak yorumlanır.

– Yüksek RVT değerleri ise ağın transfer miktarının USD ederinin Bitcoin’in realize edilmiş değerine göre düşük kaldıığnı ve böylelikle ağın değerlemesinin kullanımına göre yüksek kaldığını gösterir.

Bu durum ise genelde ayı sinyali olarak yorumlanır.

Ağ değerlemesinde kullanılan Network Value to Transactions Ratio ve Realized Value to Transaction Ratio (RVT) nedir, nasıl hesaplanır ve nasıl yorumlanır öğrenmek için bu flood’a göz atabilirsiniz.

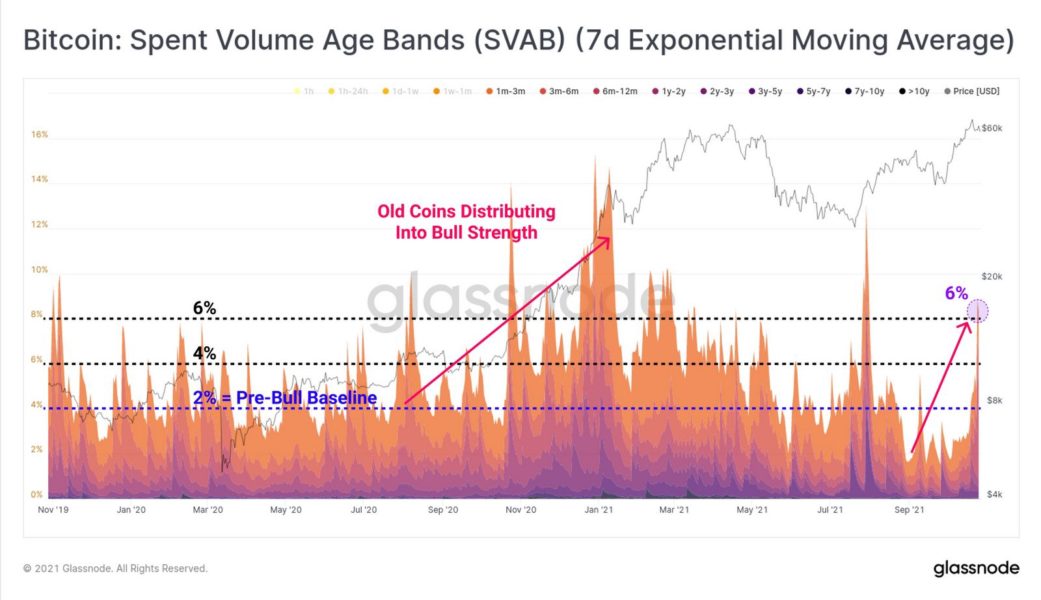

Harcanan coinlerin hacimlerin yaşlarının, ağ üzerindeki hacmin ne kadarını oluşturduğunu gösteren metrik olan Spent Volume Age Bands (SVAB) grafiğine baktığımızda, fiyatlar yeni zirvelere doğru hareket ederken eski coinlerin harekete geçtiğini ve kâr realizasyonu yapmaya başladığını görüyoruz.

1 yaşından büyük coinlerin geçtiğimiz hafta itibariyle boğa öncesi yatay bölge diyebileceğimiz %2 seviyesini sert bir şekilde aştığını ve günlük hacmin %6’sından fazlasını oluşturduğunu görüyoruz.

Bu analizimizi doğrulamak için 1 aydan büyük coinlerin harcanma sıklığına bakabiliriz.

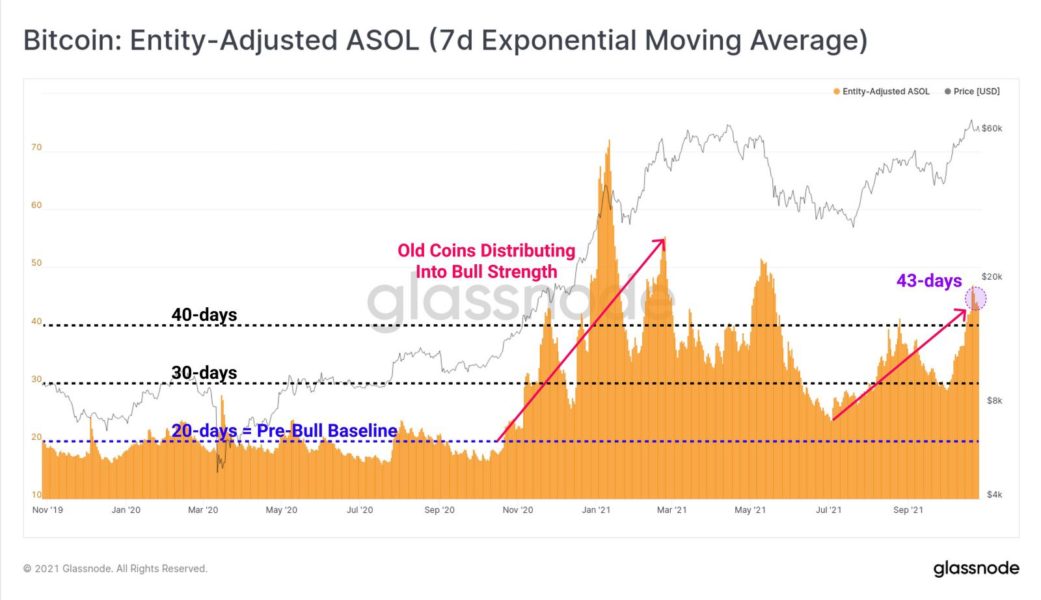

Bunun için hacimden bağımsız coinlerin iki transferi arasındaki süreyi gösteren Average Spent Output Lifespan (ASOL) grafiğine baktığımızda ortalama transfer süresinin bu hafta itibarıyla 43 güne kadar çıktığını görüyoruz, bu da bize olası fiyat hareketinin (aşağı veya yukarı) daha sert/oynak olacağını işaret ediyor.

Analizimizi eski coinlerin hareketi, kâr alım seviyeleri ve arz dinamikleri ile birleştirdiğimizde Bitcoin ağının genelinin on chain verileri açısından bullish bir senaryo çizdiğini söyleyebiliriz.

Önümüzdeki sürede bulunduğumuz koşulların devam etmesi (eski coinlerin düşük satış senaryosu) fiyatın tekrar zirve sonrası price discovery (fiyat keşfi) denilen bölgeye girme olasılığını artıracaktır.

Okuduğunuz için teşekkür ederim.

Twitter hesabımı takip etmek için buraya tıklayabilirsiniz.

İngilizce orijinal kaynak için Glassnode ekibine teşekkür ederiz.

Daha fazla Blockchain Haberleri için: Blockchain Haberleri

Gelişmelerden ve son dakikalardan haberdar olmak, kripto para dünyasında aktif bir yer edinmek istiyorsanız Telegram kanalımıza bekliyoruz.