Haftalık On-Chain Değerlendirmesi Hafta 32, 2021

Haftalık On-Chain Değerlendirmesi

Geçtiğimiz hafta yaşanan arz krizi ile birlikte yükseliş gösteren Bitcoin $37.524 ile $45.215 arasında fiyatlanırken piyasanın uzun zamandır takip ettiği 200D MA’yı geçmesi ile birlikte piyasanın hareketlenmeye başladığını gördük. Gidişatı on-chain verileri açısından yorumlayalım.

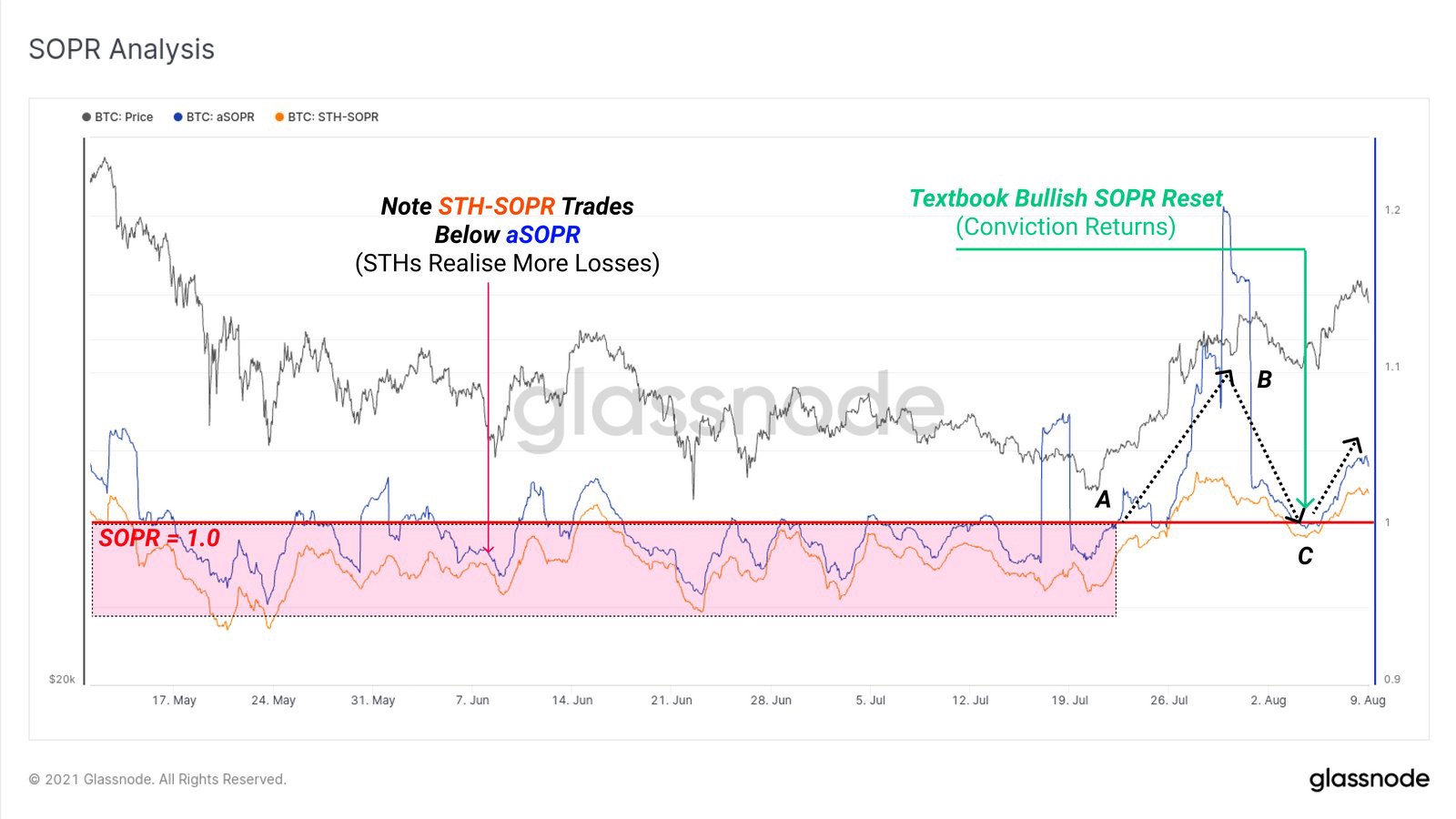

Blokzincirinin genel gidişatının kârlılığını ölçebilmek için zincir üstünde hareket eden coinlerin alındığı ve satıldığı tarihteki fiyat farkları ile kârda mı zararda mı olduğunu ölçen bir metrik olan SOPR’ye bakabiliriz. SOPR’yi kullanırken ekonomik olarak anlam ifade etmeyen 1 saatten kısa süreli transferleri görmezden gelen adjusted SOPR (aSOPR) metriğini ve kısa süreli yatırımcıların olduğu STH-SOPR grubunu inceleyebiliriz. SOPR değeri 1’in altında olduğunda ilgili grubun net kayıp, 1’in üstünde olduğunda ise net kârda olduklarını anlarız.

Çok kısa bir açıklama ile SOPR nedir öğrenmek için bu tweet’e bakabilirsiniz.

SOPR’de bu hafta Bullish Reset denilen 3 aşamalı bir hareket gözlemledik, bundan kısaca bahsedeyim:

- A- Uzun süren kayıptan sonra (grafikteki pembe bölge) SOPR 1’in üstüne çıkmış ve böylelikle elde edilen kâr realize edilmeye başlamış ve piyasa coinleri absorbe edebilmiş.

- B- Bu kısımda ise SOPR yerel zivesini yapmış ve böylelikle kâr alımı maksimum seviyeye çıkıp ardından realizason arz fazlalığından fiyatı ve doğal olarak SOPR’yi düşüşe geçirmiş.

(Not: SOPR kendi kendine hareket etmez, SOPR bir türev metriğidir ve fiyat ile değişir.) - C- Bu kısımda ise piyasa, fiyatta yerel bir dip olduğunun kanısına varmış olacak ki SOPR tekrar sıfırlanmış ve satışlar durmuş. Buradaki en önemli nokta SOPR’nin 1’in üstünde kalmaya devam etmesi olacaktır çünkü ağın genelinin kârda olması potansiyel yatırımcıyı da kendine çekecek ve böylelikle pozitif bir döngü oluşturabilecektir.

Normalde fiyatı hareket ettiren STH’lar ise uzun zamandır networkün genelinden daha çok zararda olsalar bile (STH-SOPR < aSOPR) bu kesimin 1’in üstüne çıkması çok önemlidir.

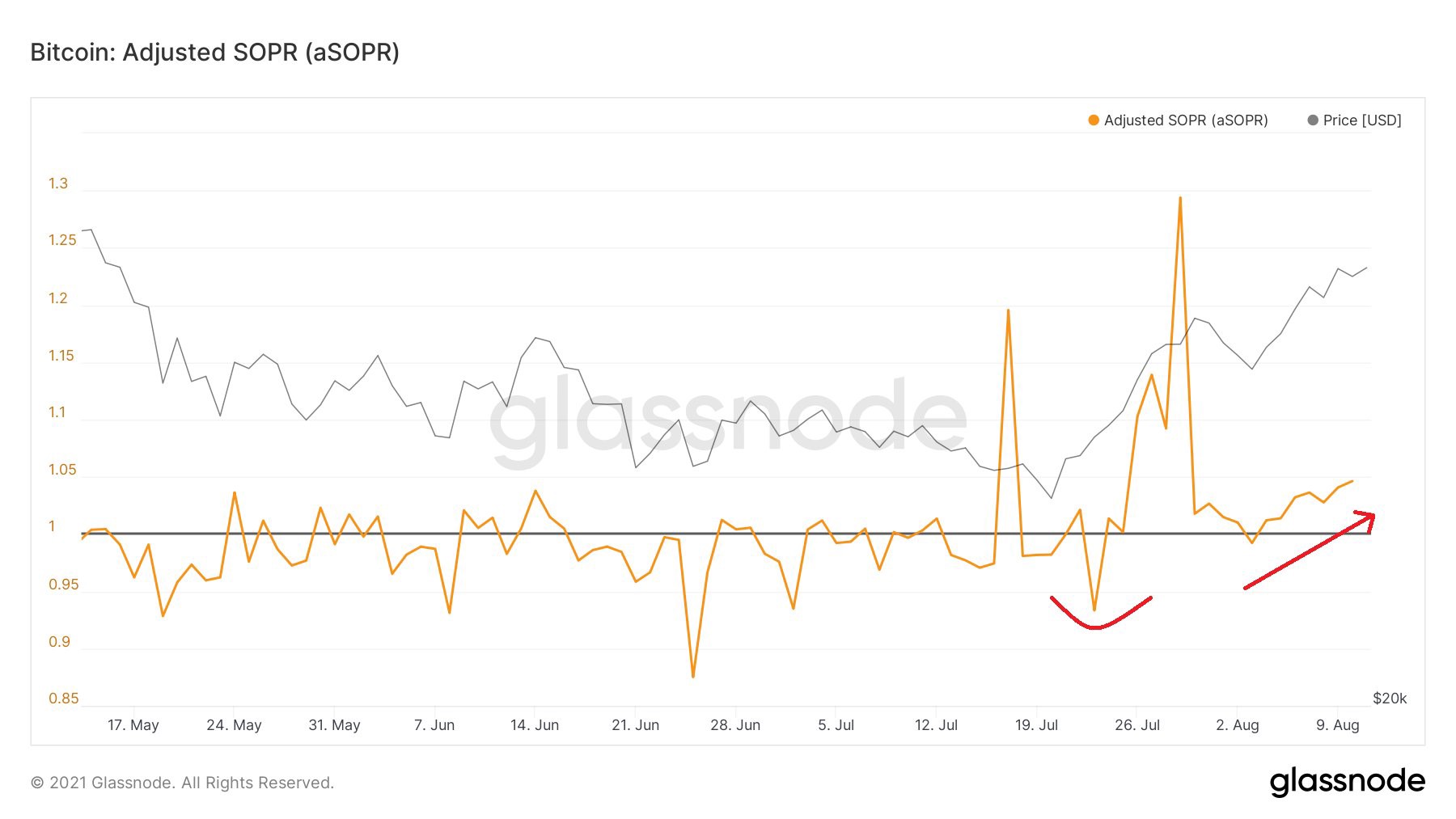

aSOPR grafiğinin güncel hali:

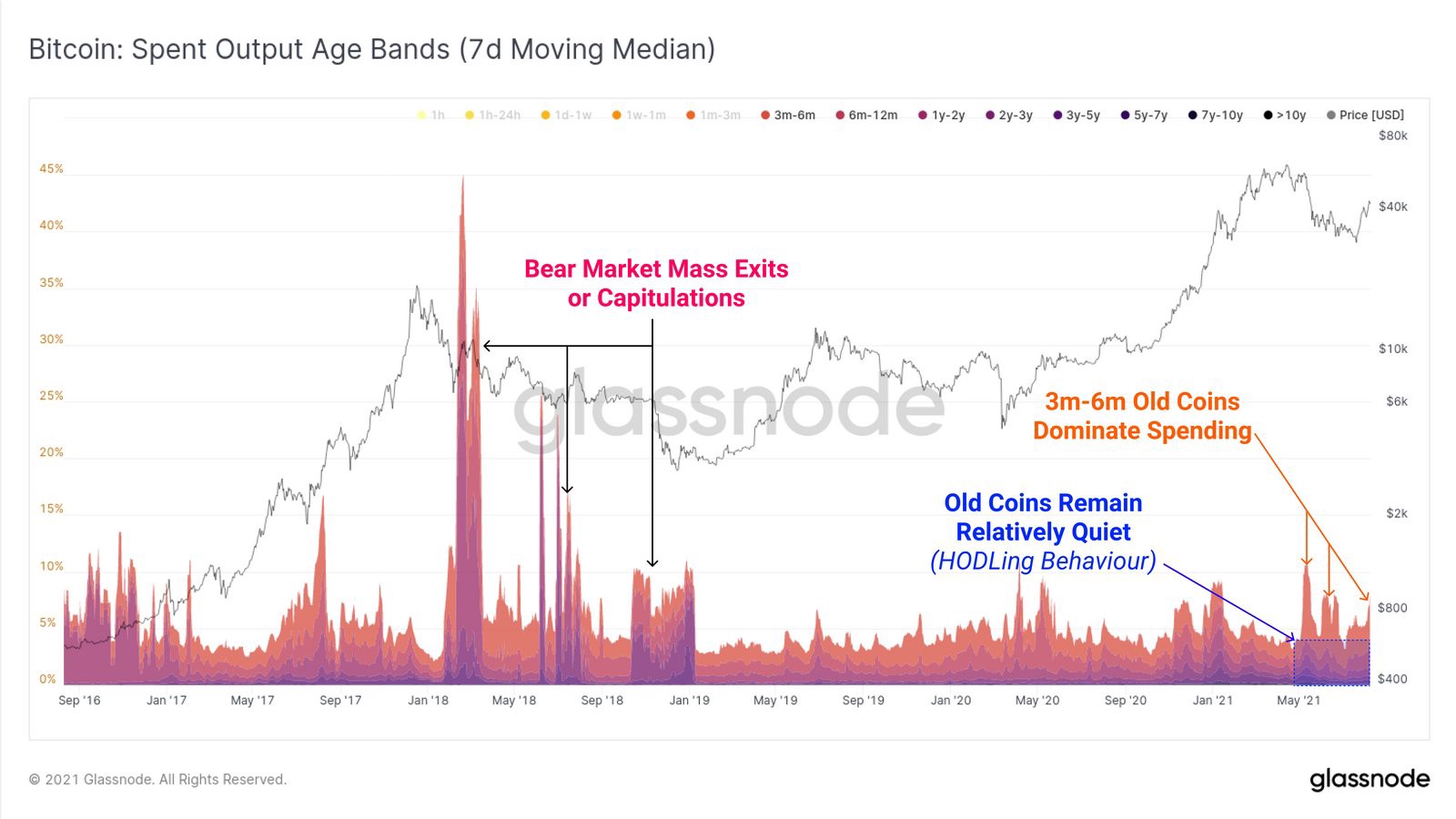

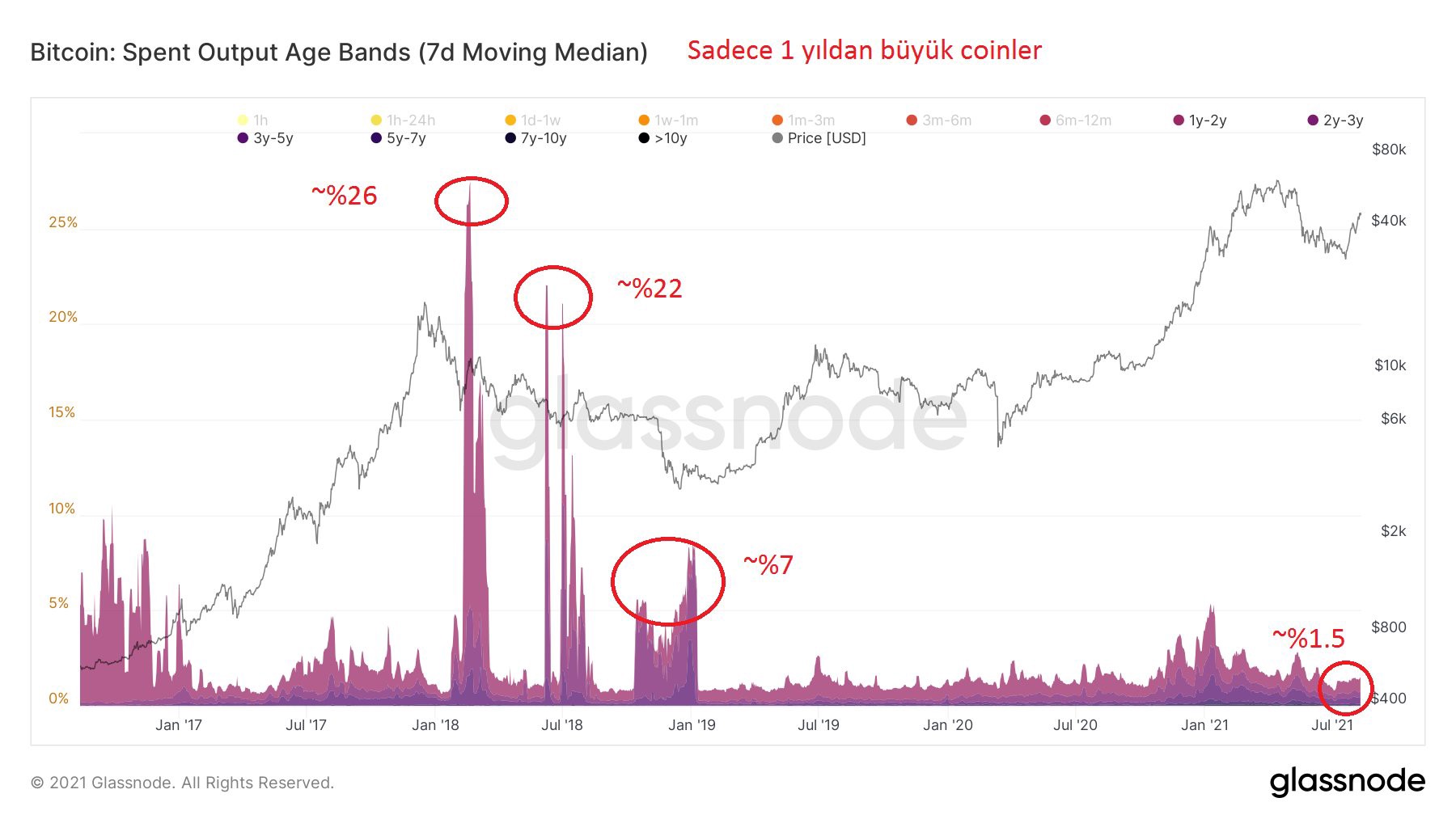

Coinlerin fiyattan bağımsız olarak zincir üstündeki hareketlerini inceleyebileceğimiz bir metrik olan Spent Output Age Bands metriği ise bize farklı yaş gruplarına sahip coinlerin belirli bir süre içerisinde ne kadarının harekete geçtiğini verir. Böylelikle on-chain üzerinde hangi kesimin fiyat üzerinde etkisi olduğunu daha detaylı inceleyebiliriz.

SOAB’ta 3 aydan daha yaşlı coinleri incelediğimizde özellikle 1 yıldan yaşlı coinler neredeyse hareketsizken (HODL davranışı), 3–6 ay arası coinlerin pik yaptığını yani on-chain olarak harcandığını görüyoruz.

Bu kesim (3–6 ay) günümüze göre boğa piyasasında alanlar olduğu için (Şubat-Nisan arası) fiyatların yükselmesi bu kesimin başa baş noktasına gelmesinden dolayı pozisyonlarını realize etme olasılığına yol açmıştır.

Ancak burada çok daha önemli bir durum var, o da 2018 deki büyük düşüş ile karşılaştırdığımızda nispeten yaşlı coinlerin piyasadan çıkışı günümüz ile karşılaştırıldığında çok daha fazla olması (2018 deki 3 ayrı pik) günümüz fiyat hareketlerinde henüz bir boğa-ayı geçişindeyiz sinyali vermiyor.

Bu duruma yakından bakacak olursak, sadece 1 yıldan büyük coinlerin hareketlerinin dominantlığına baktığımızda 2018 düşüşünün 3 pik seviyesi sırayla ~%26, ~%22 ve ~%7 iken günümüz sadece ~%1.5 seviyesinde olduğu için henüz LTH’lar HODL etmeye devam ediyor sonucunu çıkartabiliriz.

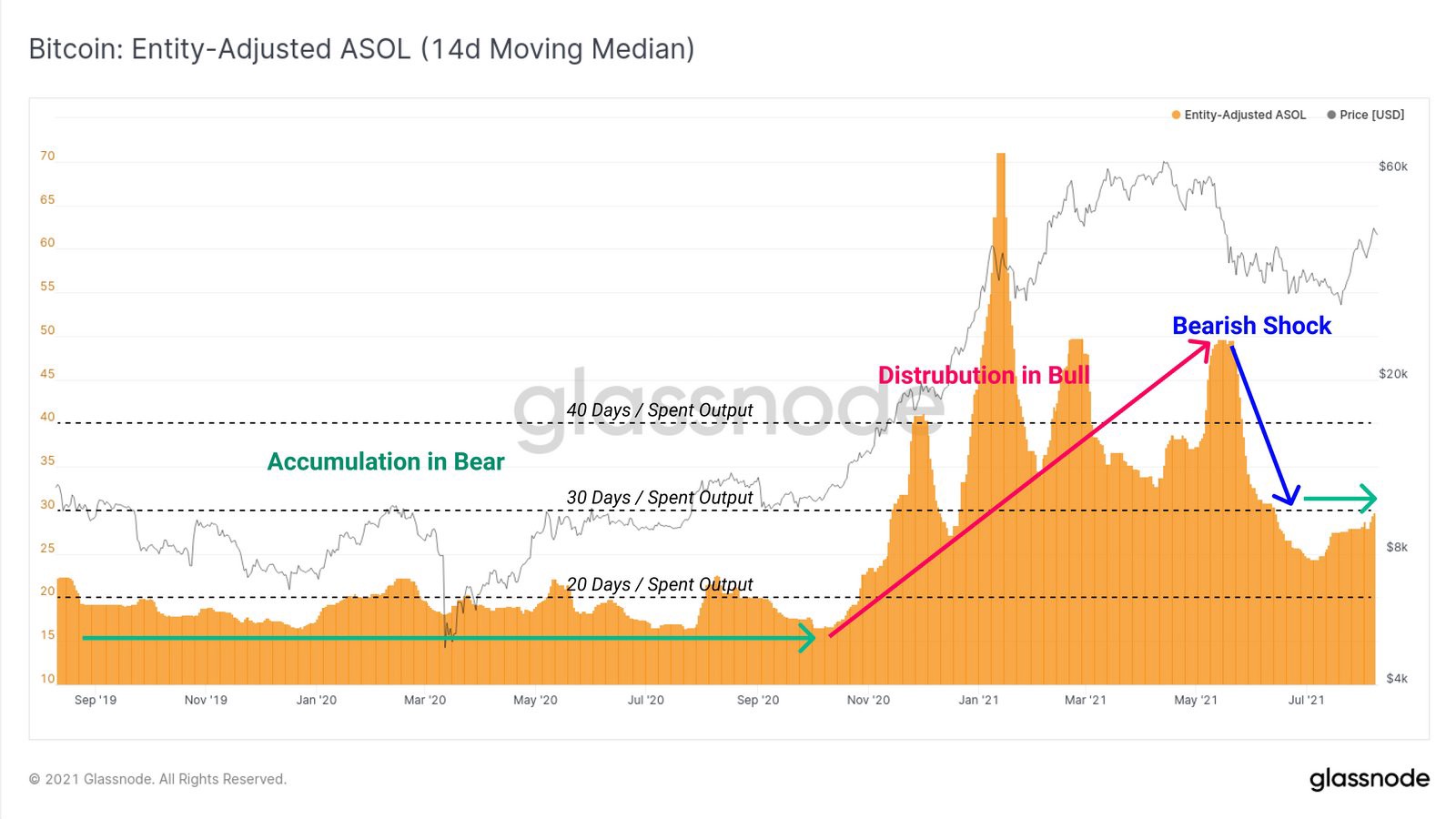

Coinlerin hacimden bağımsız olarak cüzdandan ortalama çıkma süresini ölçen bir metrik olan Average Spent Output Lifespan’a baktığımızda 2021 Q1 ve Q2’de eski coinlerin yükselişte hareket ettikleri ve satışlarından dolayı piyasa doygunluğa ulaştığında yerel bir zirve yaptığını görüyoruz.

Mayıs ayında yaşadığımız sert fiyat düşüşü doğal olarak ağı harekete geçirdi ve coinlerin hızla cüzdanlardan çıkması metriği yükseltirken (Bearish shock), bu coinlerin uzun vadeli yatırımcıların eline geçmesi ise HODL davranışından dolayı akabinde metriğin düşüşünü bize göstermiş oldu.

Burada yine dikkat çekmek istediğim nokta ise ASOL henüz 2020’deki seviyelerine dönmüş durumda değil ve bu yüzden ASOL’un olası yukarı veya aşağı yönlü hareketi, bizim zincir üstündeki coin hareketlerini yakından incelememizin önemini gösteriyor.

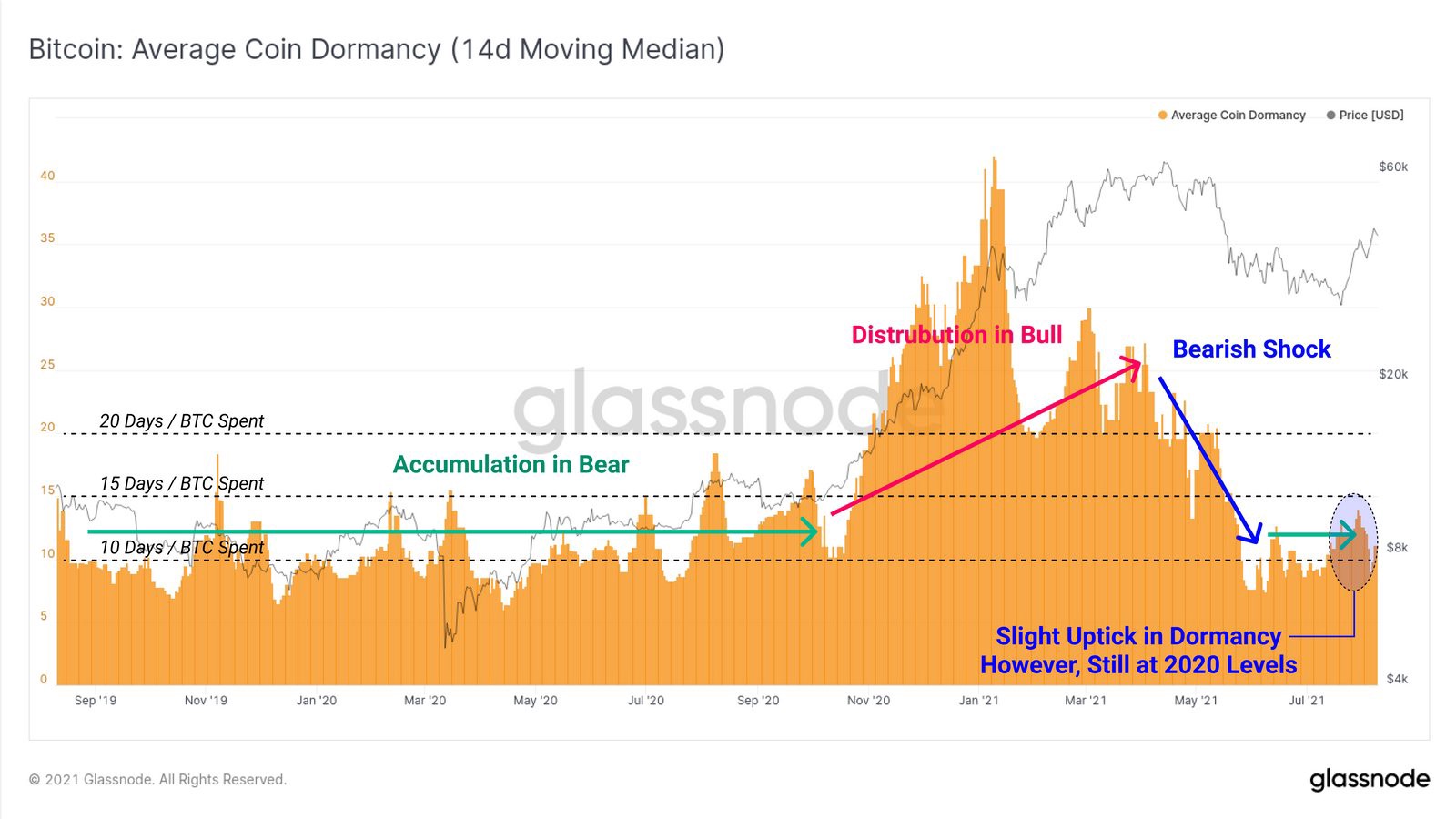

Ortalama Coin Hareketsizliği diye çevirebileceğimiz Average Coin Dormancy metriği ise bize coinlerin cüzdanda ortalama kaç gün hareket etmeden durduklarını gösteren bir metriktir.

2019–2020 boyunca ortalama 10–15 gün seviyesinde kalan bu metrik fiyat yükselişinde artmasına rağmen (Bull Distribution) yaşadığımız sert fiyat düşüşü akabinde (Bearish Shock) ASOL’un aksine 2020 seviyelerine geri dönmüş durumda. Bu da bize gösteriyor ki LTH’lar yükselişten kaynaklı likidite artışına henüz ellerindeki coinleri satmıyorlar.

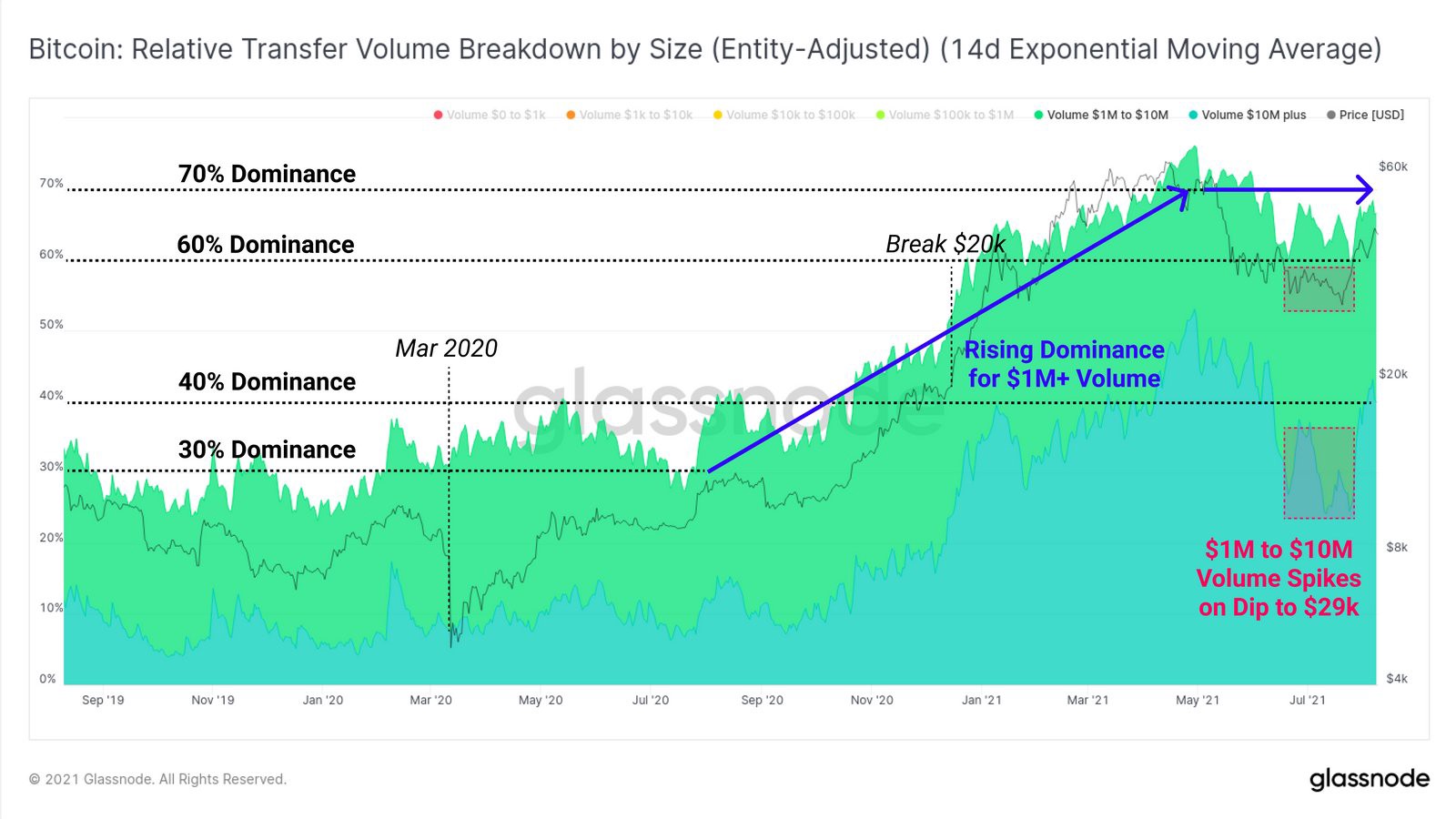

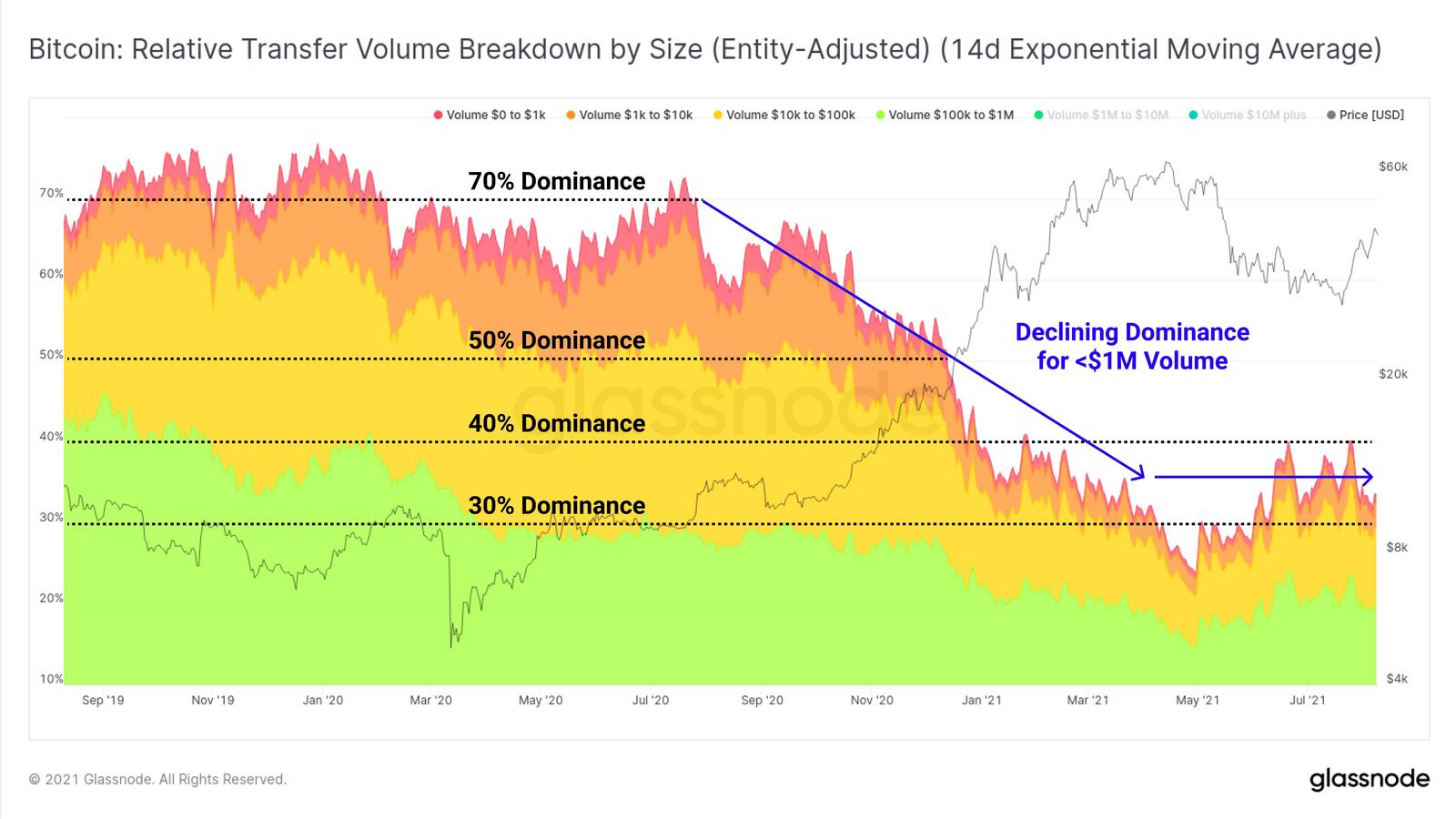

Yaşadığımız yükselişte ve düşüşte zincir üstünde transfer edilen coinlerin USD cinsinden hacimlerini incelediğimizde karşımıza çok net bir trend çıkıyor. Grafikte $1–10M ve $10M+ transfer hacimlerinin, fiyatların yükseliş öncesi toplama olan %30 oranının yükseliş sonrası %70’e kadar çıktığını görüyoruz.

Temmuz ayında fiyatlar $29k seviyesine kadar gerilediğinde bile $1–10M arası transfer miktarı büyük bir sıçrama yapmış (%20 — grafikte sağ tarafta işaretli kırmızı bölgeler) ve bu hafta ise aynı trendi $10M+ transferler takip etmiş olarak görüyoruz.

ASOL ve Dormancy tarafındaki sonuçlar ile birlikte yaşlı coinlerin hareketsiz olduğunu düşünürsek bu büyük alımların satıştan ziyade akümülasyon için yapıldığı sonucunu çıkartabiliriz.

Transfer grafiğinin küçük hacimli tarafına baktığımızda ise aynı şekilde ters bir grafik bize artık 2020 den bu yana piyasaya “kurumsal para”nın girdiğini ve $1M’dan küçük hacimli transferlerin toplama oranının %70 seviyesinden %30–40’lara kadar gerilediğini gösteriyor.

Bitcoin için son haftalarda konuşulan en önemli konulardan olan arz krizi ile ilgili $BTC’nin arz dinamikleri grafiğine baktığımızda LTH’ların elinde tuttuğu arz miktarının tekrar toparlanmaya başladığını görüyoruz. (~12.48M $BTC) Bu seviye önemli zira 2020 yılındaki boğa piyasası öncesi Ekim ayında benzer seviyelerdeydik (grafikteki yeşil çentikli çizgi -squeeze).

On-chain açısından bu durum ise, bize 2021 Q1 de satın alınan coinlerin (Hatırlatıcı: STH-LTH geçişi 155 gündür) HODL edildiğini gösteriyor. Böylece piyasa aktörlerinin genel fikrinin bullish olduğunu söylemek çok da yanıltıcı olmaz. Ancak burada üzerinde durulması gereken bir nokta ise normalde LTH’ların elindeki arzın artışı normalde ayı piyasası ile ilişkilendirilir fakat burada bir arz sıkışması/krizi ile karşı karşıya olduğumuz için durum normalin dışına çıkıyor.

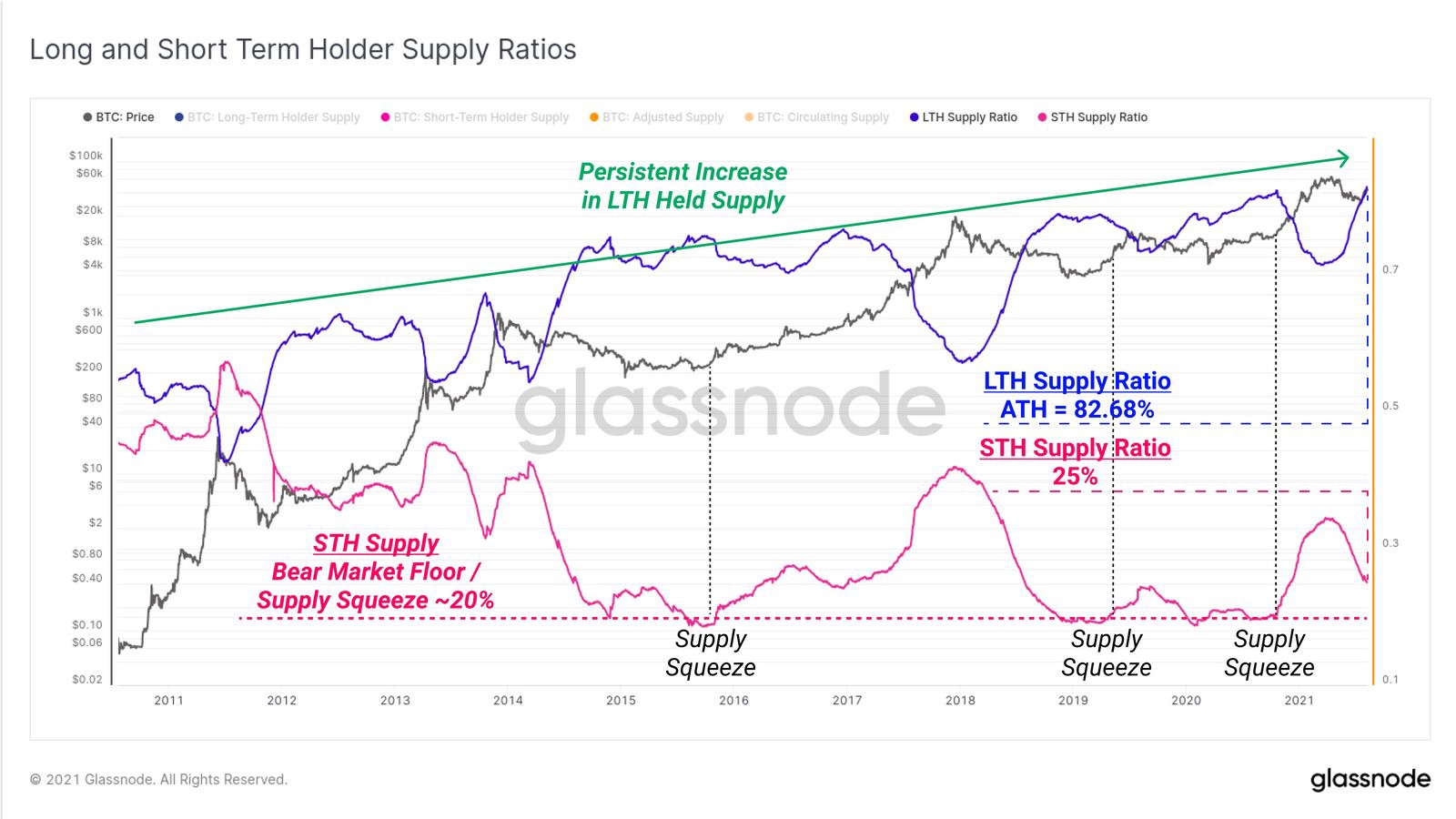

LTH ve STH’ların ellerinde tuttukları arz miktarını yüzde bazlı incelediğimizde ise yine çok açık bir kaç trend ortaya çıkıyor.

1) LTH’ların sahip olduğu arz %82.68 ile tüm zamanların zirve seviyesinde.

2) STH’ların sahip olduğu arz düşmeye devam ediyor, bu da bize piyasanın büyük kesiminin HODL’a devam ettiğini gösteriyor.

3) Büyük arz krizlerinin geçmişte STH arz oranının %20 seviyelerine geldiğinde gerçekleştiğini görüyoruz.

Bu verilerle birlikte güncel STH oranının %25 olduğunu düşündüğümüzde piyasanın henüz daha yolunun olduğunu görebiliyoruz.

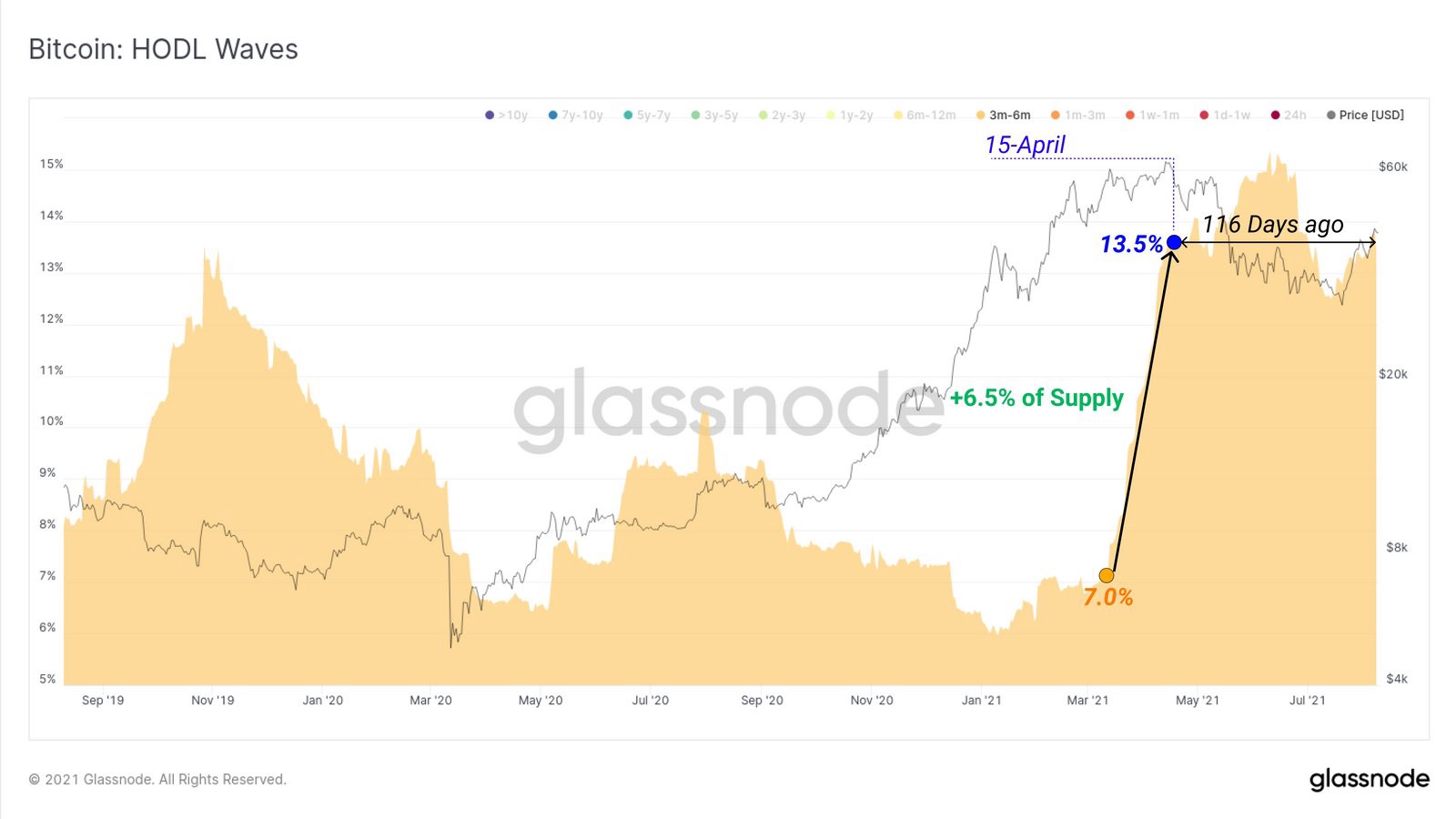

Kalan %5’in nasıl akümüle olup HODL moduna geçeceğini incelemek için ise HODL Waves metriğine bakabiliriz.

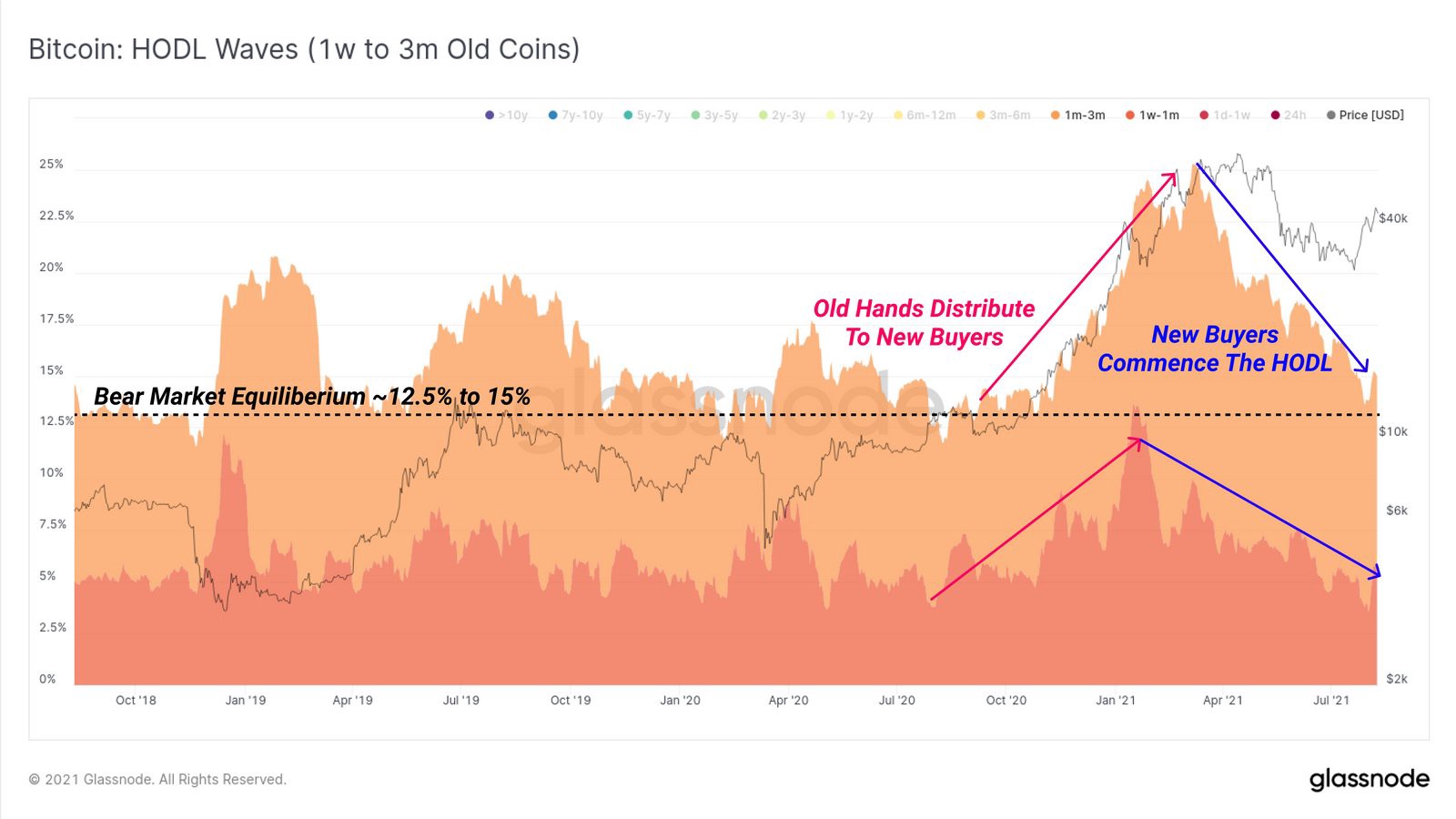

HODL Waves metriği bize ilgili yaş gruplarının (HODL süresi) sahip olduğu arz miktarını gösterir.

Nispeten genç olan coinler (1 hafta — 3 ay) likit arzı temsil ederken 2021 Q1 deki yükselişte gelen hacimden dolayı el değiştiren coinler bu gruptaki coinleri harekete geçirmiş olsa da günümüz seviyesi tekrardan ayı piyasasının denge seviye aralığı olan ~%12.5–15 aralığına tekrar gelmiş durumda. Bu da bize gösteriyor ki 2021 boğa piyasasında satın alanlar güçlü bir şekilde HODL etmeye devam ediyor.

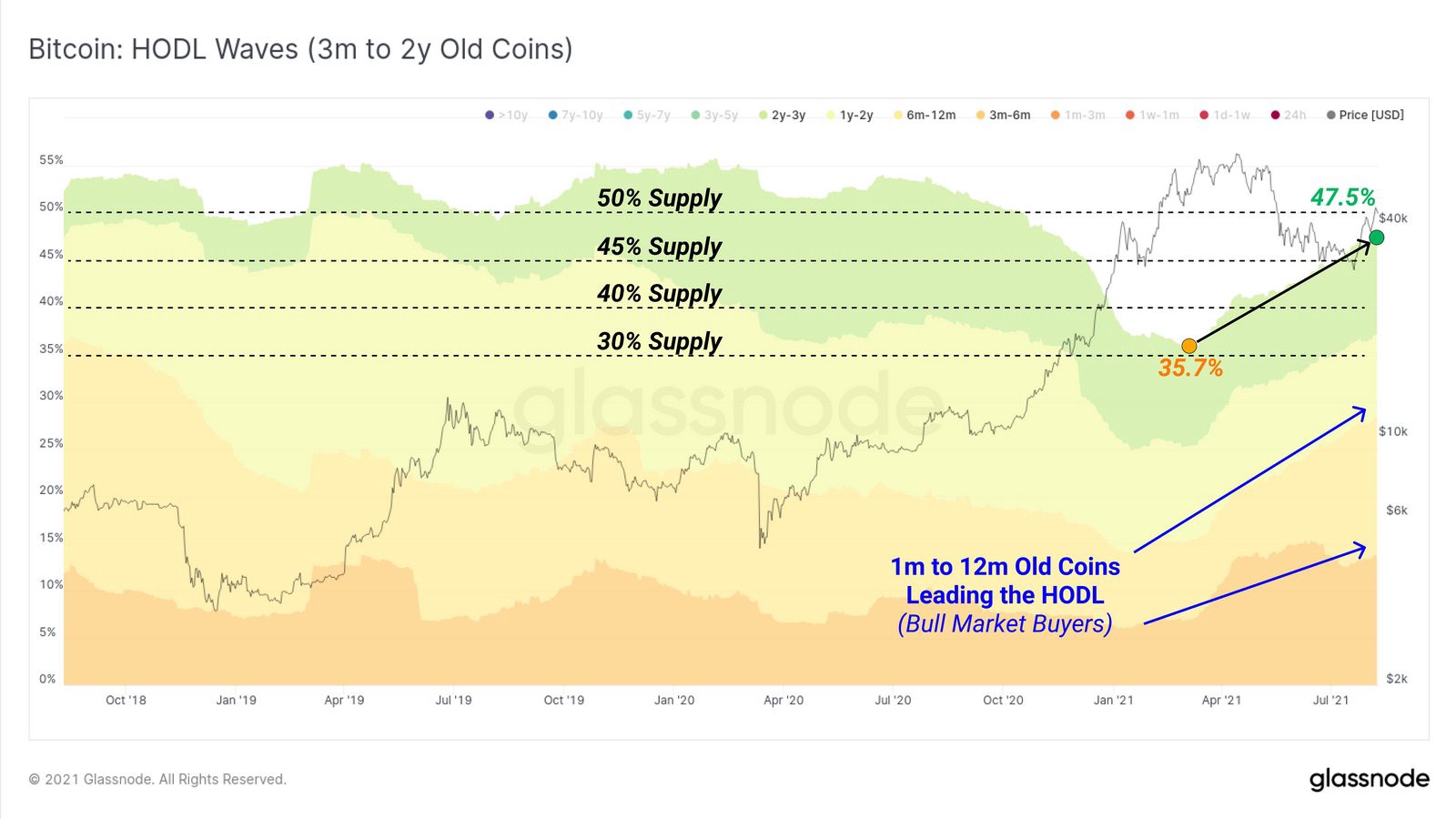

Daha yaşlı coinlere baktığımızda ise (3 ay — 2 yıl) arz artışının yükselişi direkt dikkatimizi çekiyor (%35.7->%47.5) bununla birlikte 3 ay — 1 yıl arası coinler ise (Boğa piyasasında alanlar) en güçlü HODL trendini gösteriyorlar (grafikteki sağ alttaki mavi çizgiler).

Yazının başında bahsettiğim STH-LTH geçişi için (155 gün) özellikle 3–6 ay arası HODL Waves grafiğine baktığımızda ise Nisan ortası gibi “olgunlaşan” %6.5’luk bir arz görüyoruz bu da bize gösteriyor ki STH arz oranı henüz %25 seviyelerinde ve %20 seviyesine gerilemedi fakat coinler güncel koşullar ile olgunlaşmaya devam ederse Eylül ayının ortası gibi arz krizinde STH’ların oranının %20’ye düşmesini bekleyebiliriz.

Okuduğunuz için teşekkür ederim.

@Spectura

Twitter hesabımı takip etmek için buraya tıklayabilirsiniz.

İngilizce orijinal kaynak için Glassnode ekibine teşekkür ederiz.

Daha fazla Blockchain Haberleri için: Blockchain Haberleri

Daha fazla analiz haberleri için: Analiz Haberleri

Gelişmelerden ve son dakikalardan haberdar olmak, kripto para dünyasında aktif bir yer edinmek istiyorsanız Telegram kanalımıza bekliyoruz.