$54370 ile $62503 arasında fiyatlanan Bitcoin’de LTH’ların satışıyla zincir üstü, opsiyon hacimlerinin artması ile birlikte de türev piyasasının hareketlendiğini görüyoruz.

Bitcoin için SEC tarafından onaylanan ETF ile birlikte ATH olan $64717’ye çok yaklaştığımız bu hafta, $54370 ile $62503 arasında fiyatlanan Bitcoin’de LTH’ların satışıyla zincir üstü, opsiyon hacimlerinin artması ile birlikte de türev piyasasının hareketlendiğini görüyoruz.

Bu hafta itibarıyla çeşitli on chain ve türev metriklerinde harcama davranışlarının değiştiğini görüyoruz.

Bir tarafta LTH’ların kâr realizasyonu, diğer tarafta ise türev piyasalarında kâldıraçın artmaya başlamasıyla birlikte hacim ve açık pozisyonun artışı dikkat çekiyor.

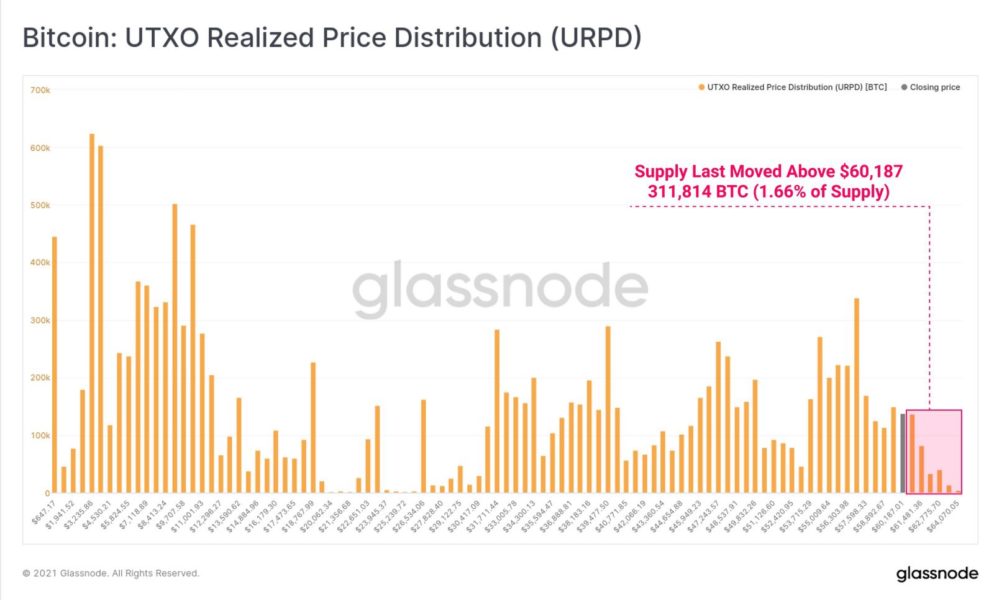

Zincir üstünde realize edilmiş fiyatların dağılımına baktığımızda (URPD) bu hafta itibariyle güncel fiyatın (rapor tarihinde fiyat $60187) üstünde sadece 311.8k adet $BTC olduğunu görüyoruz.

Bu kişiler aynı zamanda son 6 ay boyunca HODL edip yaşanan volatilitede satış yapmadılar.

Arzın sadece %1.66’sı realize edilmemiş zarar taşırken diğer yanda %98.34’ü realize edilmemiş kâr taşımakta.

Bununla birlikte fiyatlar tüm zamanların rekoruna yaklaşırken yatırımcıların realize edilmemiş kârları arttıkça kâr satışına olan teşvik de giderek artıyor.

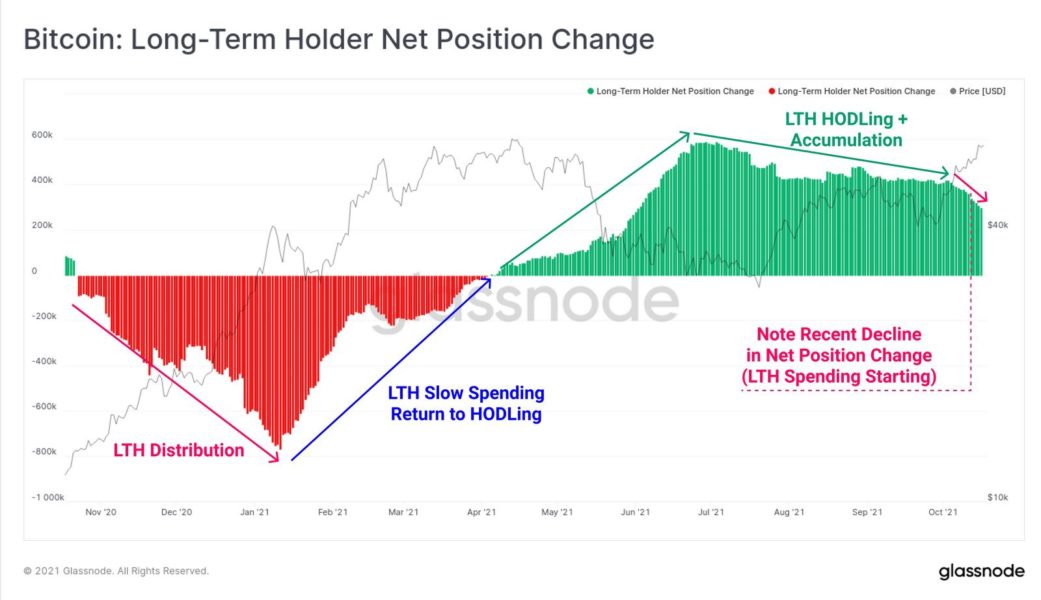

LTH’ların zincir üstündeki tipik davranışı olan düşükten al (ayıda akümülasyon) ve boğa piyasasında yükselişe sat trendi genelde LTH’ların bir önceki dönünün zirve fiyatını geçmeye yakın harcama artışı ile kendini gösterir.

Bu davranışı zincir üstünde takip etmek için LTH’ların harcamasını takip edebiliriz.

Long Term Holder’ların Net Position Change grafiğine baktığımızda fiyatların $60k üstüne çıkmasıyla birlikte akümülasyonun yavaşladığını ve harcamaların başladığını görüyoruz.

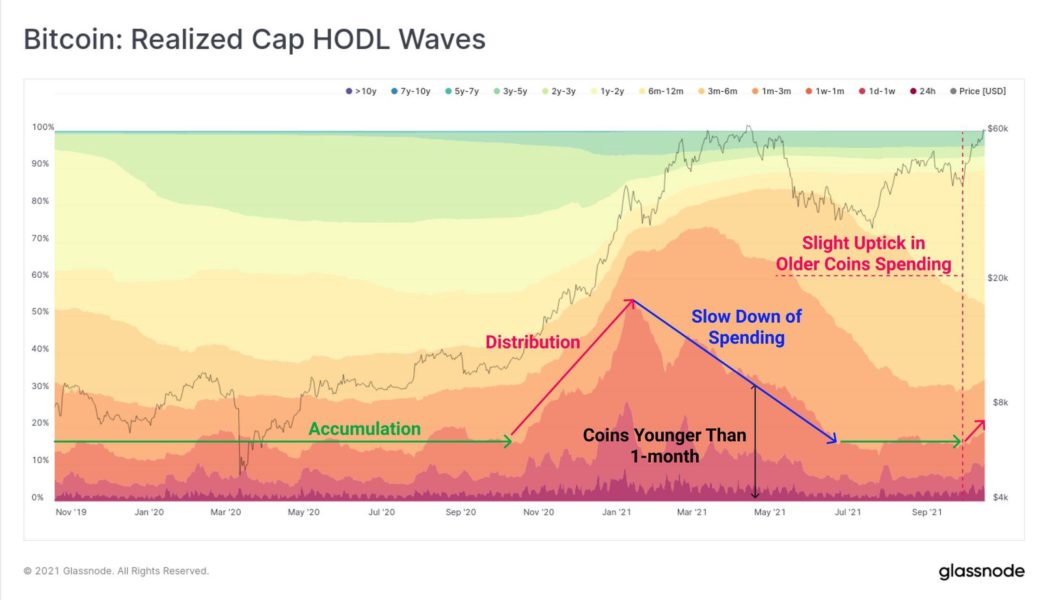

Bu harcama davranışını aynı zamanda coinlerin zincir üstündeki yaşları ile kategorilendirebileceğimiz bir metrik olan Realized Cap HODL Waves grafiğinde de görebiliyoruz.

Bu hafta Realized Cap HODL Waves’te Şubat ayından beri görece hareketsiz kalan 1 aydan daha genç olan coinlerin (yatay yeşil çizgi) tekrar artmaya başladığını gördük.

Bu davranış bize eski coinlerin el değiştirdiğini ve biriken coin günlerini patlattığını gösterir. (Coin Days Destroyed)

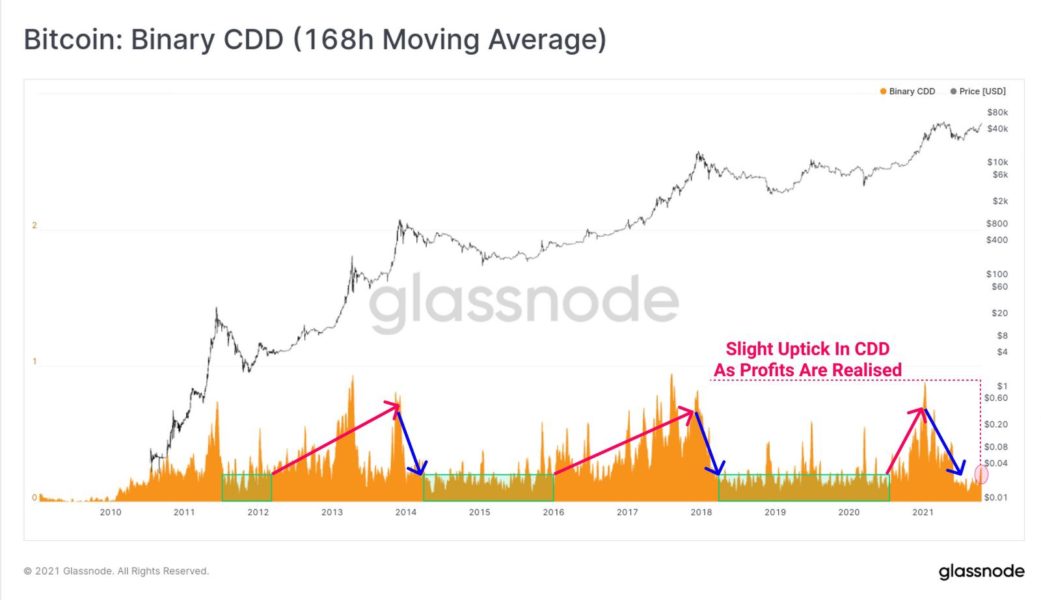

Zincir üstü hacimlerin artmaya başlamasıyla bu harcanan coin günlerinin takibini yapabilmek için Binary Coin Days Destroyed metriğine bakabiliriz.

Binary CDD’de:

Bu hafta Binary CDD’de eski coin sahiplerinin satış yapmaya başladığını gördük (en sağ kırmızı yuvarlak). Bu bize ortalamadan daha fazla eski coin harcandığını ve aynı zamanda piyasanın bu satışı (yükselişte istinaden) absorbe edebildiğini gösteriyor.

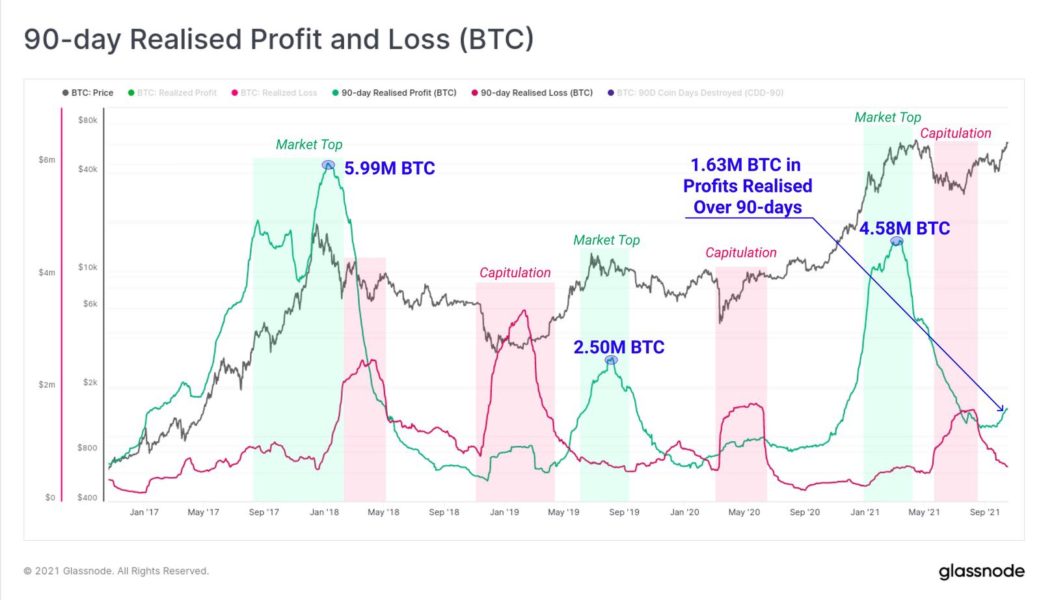

Zincir üstünde realize edilmiş kâr ve zararlara baktığımızda piyasanın tepe ve dip noktalarında kâr veya zarar satışlarının zirve yaptığını görüyoruz.

Realize edilen kâr ve zararın 90 günlük hareketli toplam grafiği bize bu hafta itibariyle 1.63M $BTC’lik kârın ve 676k $BTC’lik zararın realize edildiğini gösteriyor. (Toplam ~2.3M $BTC)

Güncel döngüde dikkat çeken bir başka nokta ise içinde bulunduğumuz döngünün realize edilen kâr toplamının (1.63M $BTC) 2018 (5.99M $BTC), 2019 (2.5M $BTC) ve 2021 Q2’den (4.58M $BTC) çok daha az seviyede olduğu.

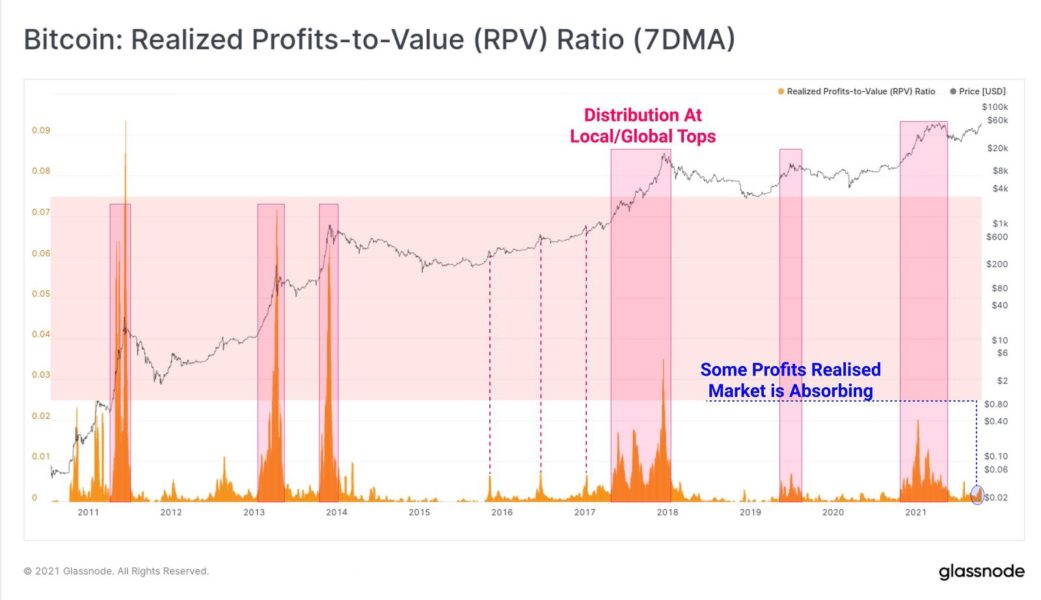

Zincir üstünde realize edilen kârın (Realized Profits) realize edilmiş piyasa değerine olan oranını gösteren metrik olan Realized Profits to Value Ratio (RPV) bize zincir üstünde harcanan (satış baskısı olarak görebiliriz) coinlerin bütün Bitcoin ağındaki kümülatif değere oranını gösterir.

Eski piyasa döngüleriyle karşılaştırdığımızda güncel piyasa tepesi ağın değerlemesine göre (Realized Cap) çok küçük kaldığı için şu aşamada realize edilen kârlar güncel alım talebi tarafından çok rahat bir şekilde karşılanabiliyor.

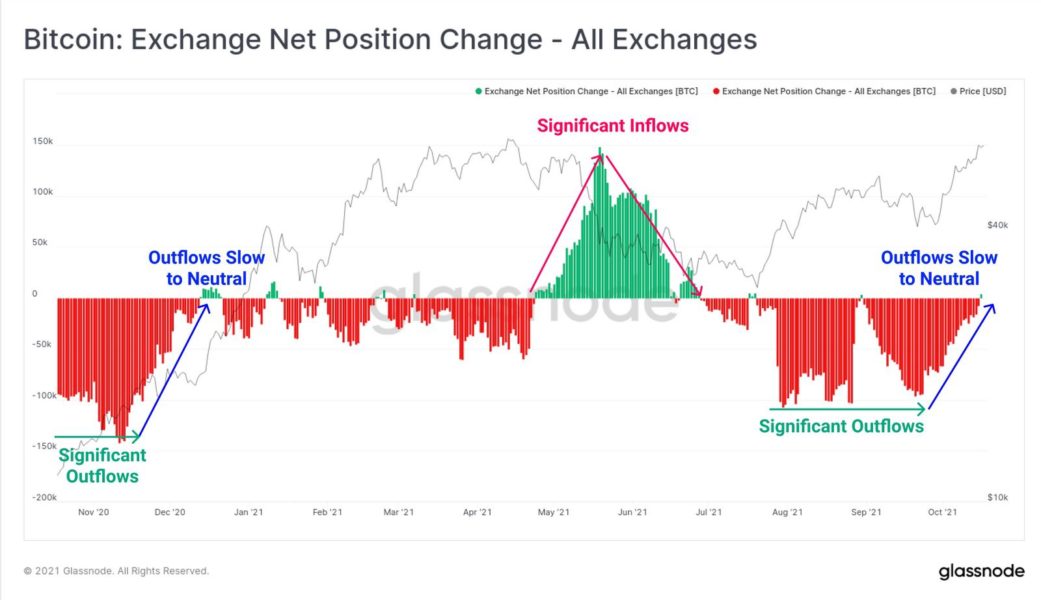

Borsalar tarafına baktığımızda ise Exchange Net Position Change metriği bize bu hafta itibariyle borsaların bakiye değişikliğinde (giriş-çıkış) nötr bir bölgeye geldiğimizi gösteriyor.

Bu bilgi bize son 30 günün ortalamasında (yine fiyatın yükselişine istinaden) satış tarafına gelebilecek olan baskı miktarının komplesinin alım talebi ile absorb edilebildiğini gösteriyor.

Fakat burada ters açıdan baktığımızda da borsalardan çıkış azaldığı ve fiyatı etkileyebilecek daha fazla coin miktarı borsada olacağı için fiyat hareketleri açısından olumsuz bir veri olarak da var sayabiliriz. (Exchange Supply Shock)

Grafikte veri benzerliği olarak baktığımızda ise 2020 yılının sonunda ATH’a olan büyük ralli öncesindeki borsa hareketleri ile bu haftaki hareketler benzerlik gösteriyor.

Piyasanın genelinin bir hayli bullish olduğunu göz önünde bulundurduğumuzda bu gördüğümüz satışlar LTH’ların zincir üstü satışlara başlamasının ilk aşamaları gibi görünüyor.

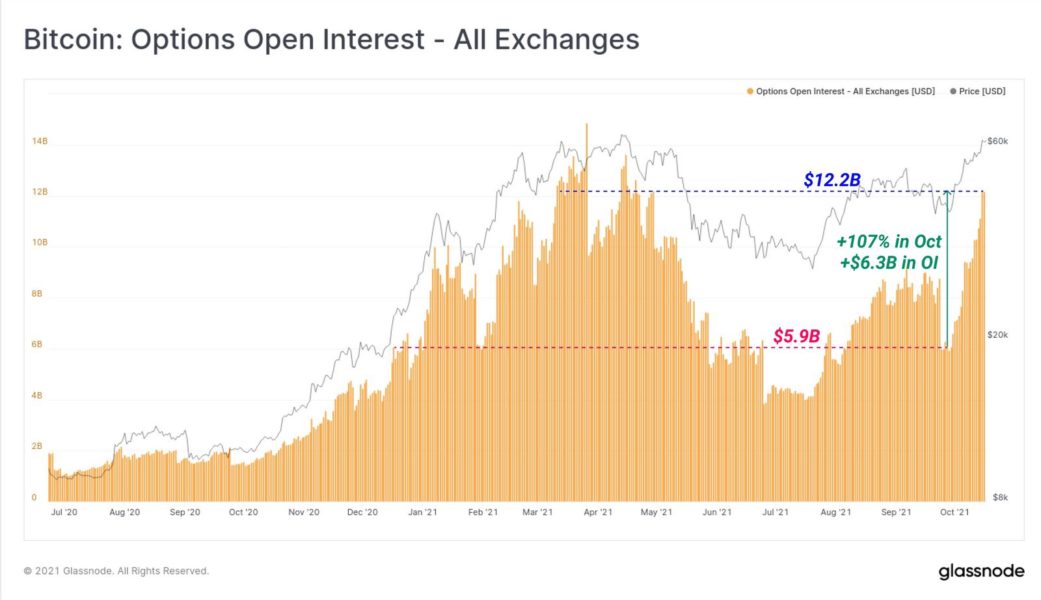

Türev piyasalarına baktığımızda ise hem hacmin hem de açık pozisyon sayısının özellikle Opsiyon Piyasalarında bir hayli artmaya başladığını görüyoruz.

Ekim ayı itibariyle Opsiyon piyasalarında açık pozisyon sayısı %107 artarak (+$6.3B) $12.2B seviyesine ulaştı. Henüz rekor seviyesinde değiliz ancak ETF onaylanması ile birlikte zirveyi görmemize çok kalmadı diyebiliriz.

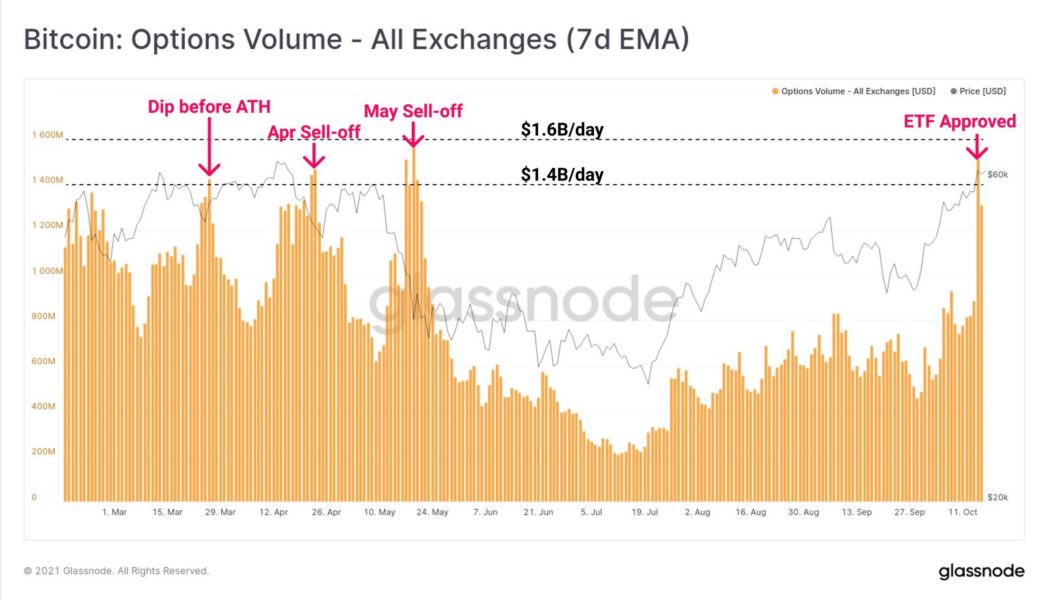

Bu hafta Opsiyonlarda işlem hacmi de ETF onayından olumlu anlamda nasibini aldı.

Günlük olarak baktığımızda Bitcoin’in 60k seviyesini geçmesiyle birlikte yaklaşık $1.5B’lık bir işlem hacmi gören Opsiyonlarda bu seviyeler yaklaşık aynı fiyat seviyelerindeyken sadece geçmişte 3 sefer görülmüştü:

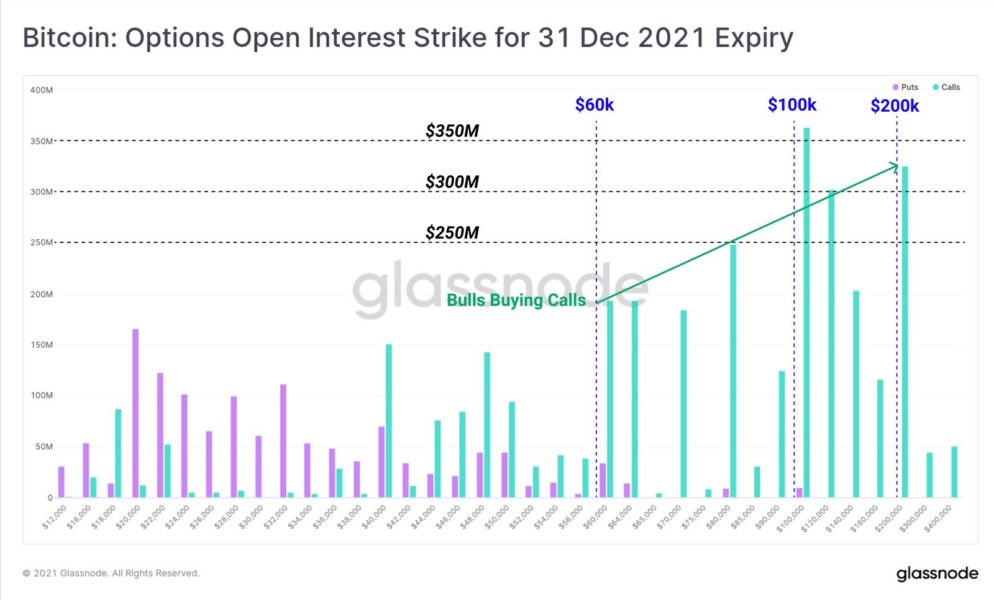

Opsiyon piyasalarındaki ilgi görmeye başlayan kontratlara baktığımızda ise fiyatı $100k’nın üzerinde olan call opsiyonlarının hacimlerinde artış görmeye başlıyoruz.

Yaklaşık $250M ile $350M arasında açık pozisyona sahip bu kontratlar için bitim tarihi yıl sonu olmakla birlikte $200k’ya kadar çıkan fiyatlar ve call opsiyonlarının put opsiyonlarına kıysala çok fazla açık pozisyona sahip olması bize piyasanın yıl sonuna kadar gayet bullish bir sentimente sahip olduğunu gösteriyor.

Opsiyon piyasalarında Put ve Call nedir öğrenmek için bu flood’u okuyabilirsiniz.

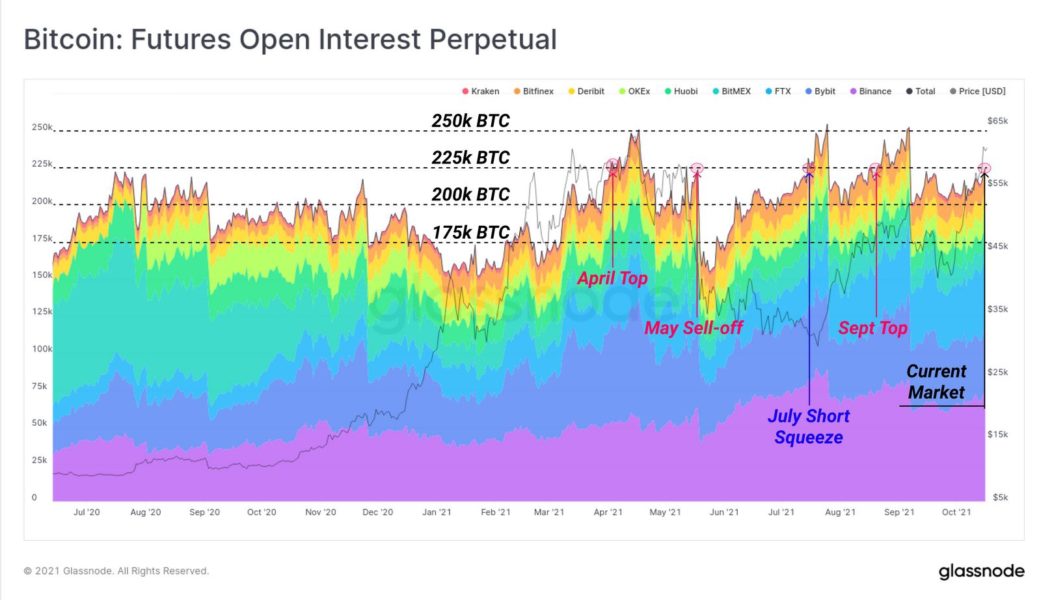

Vadeli işlemler tarafında ise aynı şekilde açık pozisyon miktarının artmaya başladığını gördük.

Opsiyon piyasası kadar büyük olmasa da $BTC cinsinden baktığımızda vadeli işlemlerin de bu hafta 225k $BTC açık pozisyon ile eski zirve seviyelerin yakınlarında olduğunu görüyoruz.

Vadeli piyasalarda açık pozisyonun bu seviyelerde olması hem önemli hem de aynı zamanda tehlikeli olmakla birlikte geçmişe baktığımızda bu seviyeler pozisyonların art arda terste kalıp kapandığı dönemler olan Nisan zirvesi, Mayıs düşüşü (May Sell-Off), Temmuzdaki short pozisyonların terste kalması (July Short Squeeze) ve Eylül zirvesi ile çok benzerlik gösteriyor.

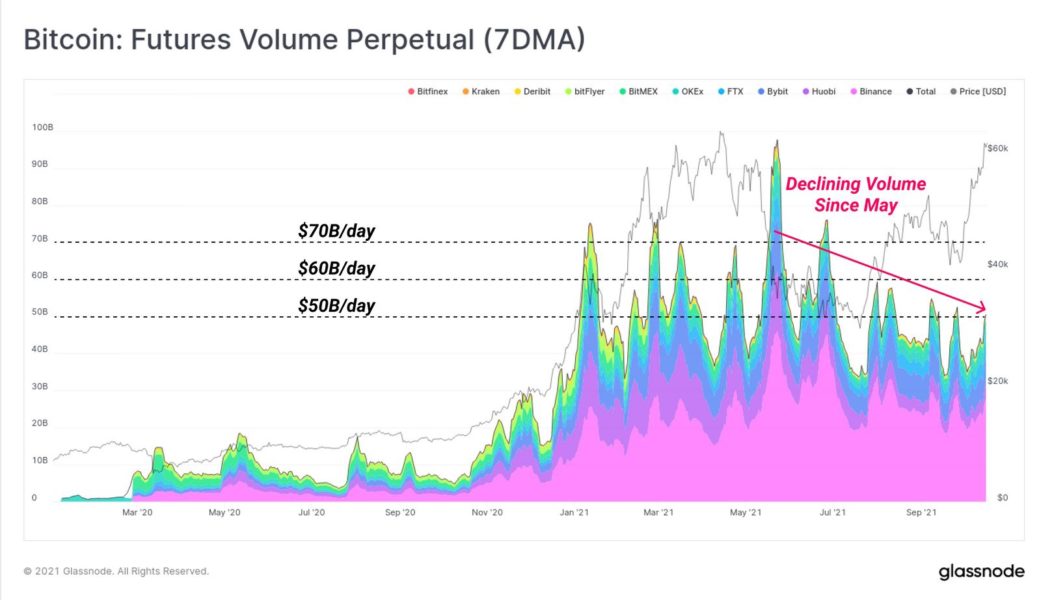

Vadeli işlemlerde açık pozisyon yükselirken makro ölçekte işlem hacimlerine baktığımızda Mayıs ayından günümüze bir düşüş trendi olduğunu görüyoruz.

Yüksek açık pozisyon ancak düşük hacme sahip bir piyasa, yatırımcıların terste kalmaları durumunda art arda likidasyonlar tetiklendiğinde hacimlerin piyasayı karşılayamayacağı bir ortama sebebiyet verebileceğinden küçük bir hareketin çığ etkisi yaratabileceği bir durum doğruabilir.

Yine de genel anlamda piyasa metriklerinin gidişatı sağlıklı gösterebiliyor diyebileceğimiz bir durum olmakla birlikte aynı zamanda alım talebi LTH’ların satış baskısını karşılayabilmekte, bu yüzden şimdilik spot kısmında dinamikler fena görünmüyor.

Ancak türev piyasalarındaki metrikler ise henüz hala yüksek kaldıraç ve hacimli işlem konusunda biraz temkinli olunmalı sinyalleri veriyor.

Okuduğunuz için teşekkür ederim.

Twitter hesabımı takip etmek için buraya tıklayabilirsiniz.

İngilizce orijinal kaynak için Glassnode ekibine teşekkür ederiz.

Daha fazla Blockchain Haberleri için: Blockchain Haberleri

Gelişmelerden ve son dakikalardan haberdar olmak, kripto para dünyasında aktif bir yer edinmek istiyorsanız Telegram kanalımıza bekliyoruz.

Bu sayfada yer alan ilgili başlıkların kısayol başlıklar ve ilgili sayfalar